Какие финансовые приложения выберет квалифицированный пользователь в 2021 году

В 2020 году наблюдался рост популярности идей осознанного потребления и финансовой грамотности среди массовой аудитории. Экономический спад и самоизоляция подчеркнули важность наличия личных накоплений и дистанционного доступа к финансовым услугам. Стало больше квалифицированных пользователей, которые выстраивают осознанное финансовое поведение и выбирают финансовые сервисы, исходя из их удобства и способности решать задачи клиента, а не по цене и наличию щедрой программы лояльности.

Читайте нас в Telegram

Рассказываем об инсайтах для развития цифровых сервисов и приглашаем на мероприятия Markswebb

Подписаться на каналПо просьбе РБК мы подготовили рекомендации по формированию личной финансовой экосистемы частного пользователя, с их помощью коллеги подготовили и опубликовали полезную инструкцию по выбору приложений. В основу рекомендаций легли наши исследования мобильных приложений 2020 года: мы сформулировали портрет квалифицированного пользователя, описали его ключевые задачи и вывели критерии, по которым он будет выбирать сервисы. Получился полезный материал для всех, кто создает финтех-приложения и стремится дать клиентам хороший пользовательский опыт.

|

Что хочет квалифицированный пользователь: |

Удобно управлять деньгами

Мотивация: если платежи организованы удобно и совершаются быстро, то не копятся долги и не задерживаются поступления средств.

Потребителю нужно совершать платежи, принимать переводы и вовремя выполнять финансовые обязательства. Такие возможности дают мобильные банки и электронные кошельки, но последние в России недостаточно развиты из-за ограничений законодательства. Поэтому в качестве главного инструмента для транзакций квалифицированный пользователь будет выбирать мобильный банк, который сможет предложить развитые платежные функции и полноценный цифровой офис.

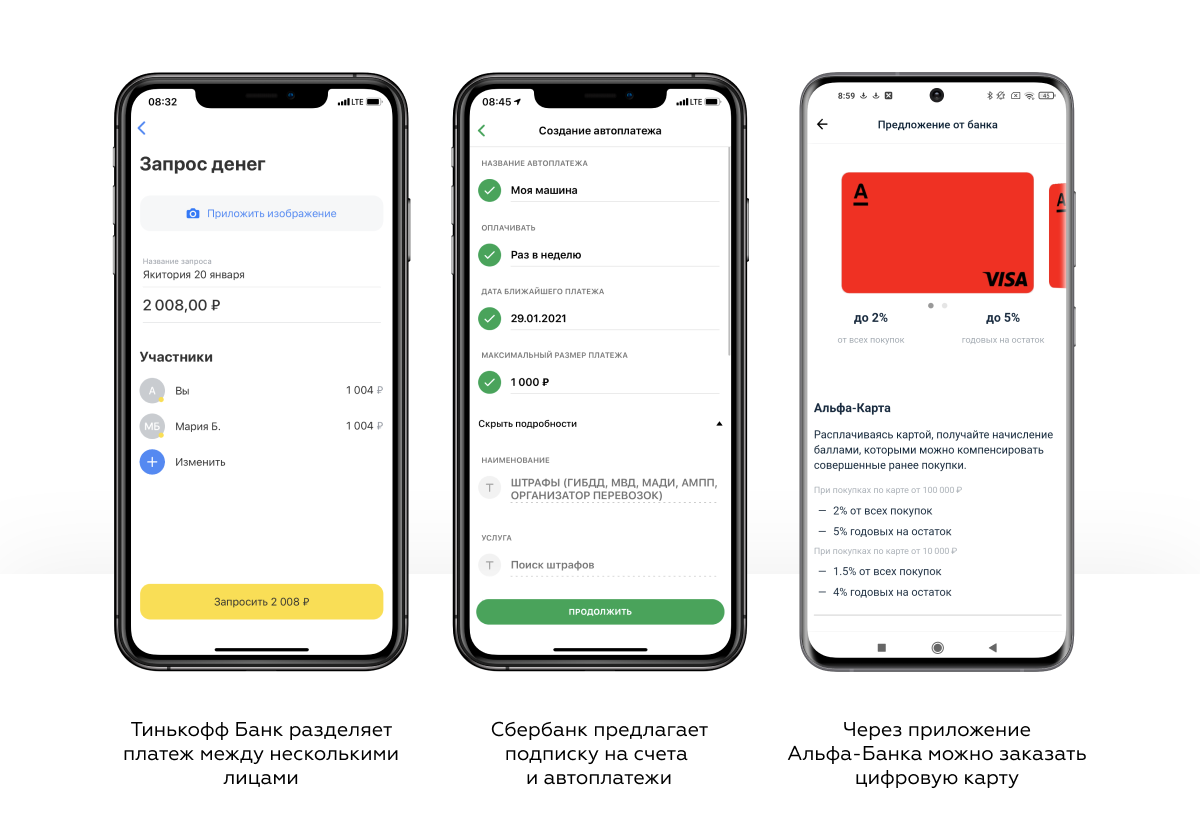

Ежегодно мы изучаем мобильные банки в рамках Mobile Banking Rank и формируем объективную систему оценки, которая позволяет нам найти лучшие приложения в категориях ежедневных задач, управления продуктами и цифровых экосистем. Среди всех исследованных мобильных приложений банков требовательным пользователям стоит обратить внимание на приложения Тинькофф Банка, Альфа-Банка и Сбербанка.

Эти мобильные банки на данный момент лучше всех умеют подстраиваться под индивидуальные особенности финансового поведения пользователей и предлагают функции, которые высоко оценят требовательные клиенты:

- Функции для выполнения финансовых обязательств. Налоги, пошлины, коммунальные счета и штрафы имеют свойство накапливаться — единовременное погашение может стать ощутимым ударом по кошельку, а нарушение срока платежа приведет к новым расходам. Хороший мобильный банк будет снижать эти риски с помощью подписок и уведомлений пользователя о необходимых действиях.

- Автоматизация рутинных обязательных платежей. Регулярная оплата услуг, кредиты и рассрочки — сами по себе не сложные задачи, но требующие соблюдения сроков и отнимающие много времени в момент выполнения. Мобильный банк может сделать эту работу за пользователя с помощью подписок и автоплатежей, а клиент будет меньше думать о неприятных расходах и не копить долги.

- Возможность оформить банковский продукт полностью онлайн. Дистанционное получение банковских продуктов особенно актуально в условиях пандемии и удаленной работы, когда человек скован различными ограничениями. Заказ продукта без визита в офис упрощает процедуру оформления и снижает порог входа в банковские сервисы.

- Мгновенно открывать цифровые продукты при возникновении потребности. 2020-ый год показал рост востребованности цифровых дебетовых и кредитных карт, которыми можно начать пользоваться сразу же после открытия — с помощью Apple Pay или Google Pay. С такими возможностями пользователь может быстро принимать решения — получить новый выгодный продукт или финансирование от банка, когда в этом возникла потребность.

- Удобное получение денег на карту от клиентов других банков. Мобильный банк — это центр управления движением средств, все приложения стараются дать пользователям удобные платежные функции. Но требовательный пользователь ищет возможность удобно и без задержек именно получать деньги на карту, потому практики лучших приложений связаны с возможностью снизить барьеры при входящих переводах — прямые ссылки на оплату или формирование QR-кодов, по которым клиенты других банков могут быстро перечислить средства.

- Собирать деньги или делить расходы прямо в приложении. Обычно пользователям приходится использовать дополнительные инструменты, чтобы управлять сборами или расходами — подсчитывать чеки в калькуляторе, обсуждать в чатах, кто сколько должен. В некоторых приложениях пользователи могут удобно запрашивать деньги у других участников своих групп, например, через разделение покупок и отправку запросов, через которые можно сделать прямой перевод на карту банка. Это упрощает обмен средствами и снимает лишние хлопоты клиентов.

Совершать выгодные покупки

Мотивация: если избегать переплат или получать бонусы при покупках, то можно получить больше выгоды при меньших расходах.

Клиенты стремятся к осознанному потреблению, стараются искать выгодные предложения и низкие цены. Для этого используется множество инструментов: от больших агрегаторов цен до простых чат-ботов, которые собирают скидки и акции в онлайн-магазинах. Комплексно решить эту задачу можно с помощью потребительских экосистем, которые выстраивают банки вокруг своих услуг.

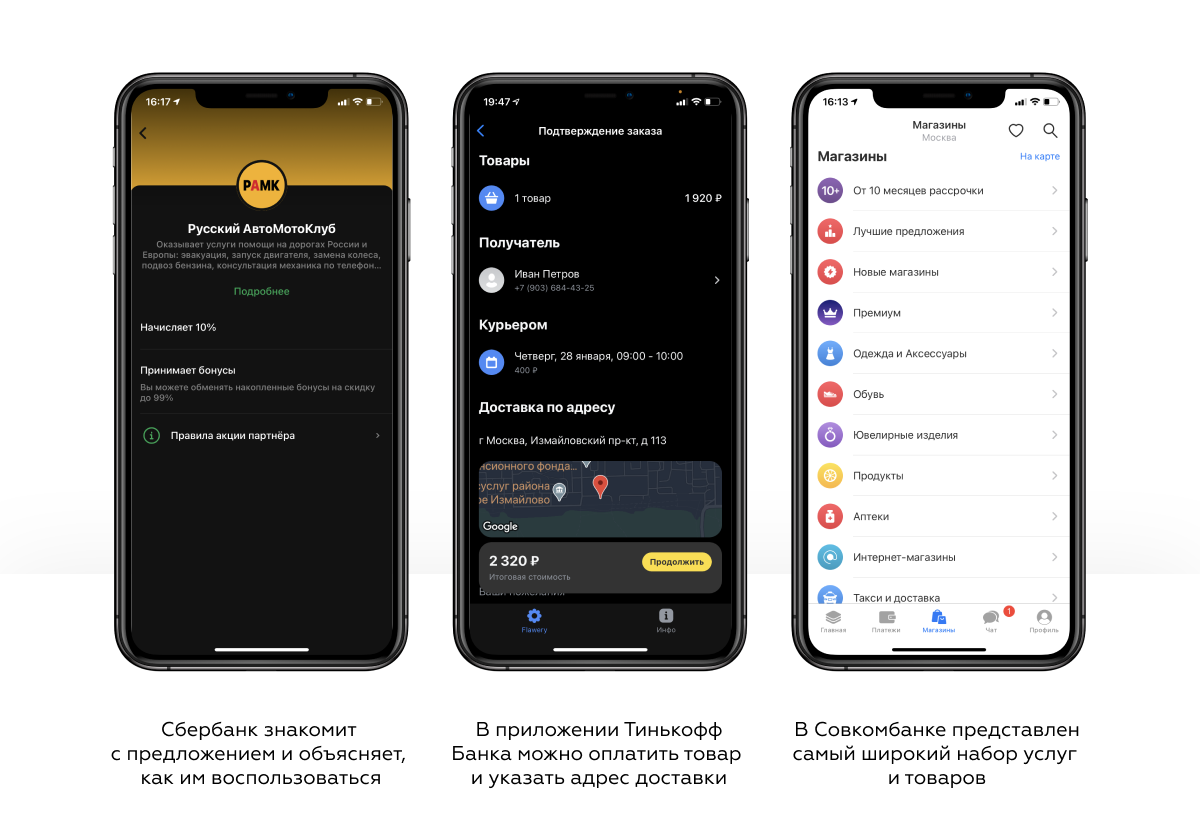

Основные потребительские качества экосистемы мы описали в рамках исследования Mobile Banking Rank 2020 в категории Ecosystem Core. Большинство экосистем и маркетплейсов в банковских приложениях только приступили к формированию основного клиентского опыта, поэтому ключевые ожидания пользователей будут связаны с общим удобством и выбором услуг. И на данный момент наиболее развитые экосистемы предлагают Совкомбанк, Тинькофф Банк и Сбербанк.

Эти приложения лучше остальных помогают сформировать потребительское поведения с помощью хорошо построенного UX:

- В экосистеме понятно показана выгода от покупки. Клиенту важно четко видеть, какую пользу он приобретает, если совершает действие, какой кэшбек и сколько баллов он получает, как ими воспользоваться. Это помогает выбрать тот продукт или услугу, которые будут соответствовать модели потребления клиента.

- Обеспечен бесшовный процесс приобретения услуги. Покупатель предпочтет использовать маркетплейсы, которые выстраивают единый процесс в рамках экосистемы от выбора до оплаты — без перехода на сайты партнеров или другие приложения. Это повышает удобство и влияет на лояльность клиента, мотивируя использовать сервис для покупки других продуктов и услуг.

- Представлен широкий выбор товаров и услуг. Клиент будет чаще пользоваться маркетплейсом, в котором представлено больше категорий товаров и услуг. Лучшие экосистемы будут стараться представить на своих площадках как можно больше партнерских предложений, расширяя возможности покупателей.

Приумножать капитал

Мотивация: если грамотно распорядиться финансами, можно создать подушку безопасности и обеспечить себе будущее.

В момент, когда потребитель начинает осознавать, что у него появляются свободные финансы, которые можно тратить без последствий для бюджета, возникает вопрос — как грамотно использовать эти средства. Как правило, люди ищут возможность выгодно вложить финансы или попробовать себя инвестициях. Последнее вызывает особый интерес на фоне падения ставок по вкладам и роста популярности приложений для инвестиций.

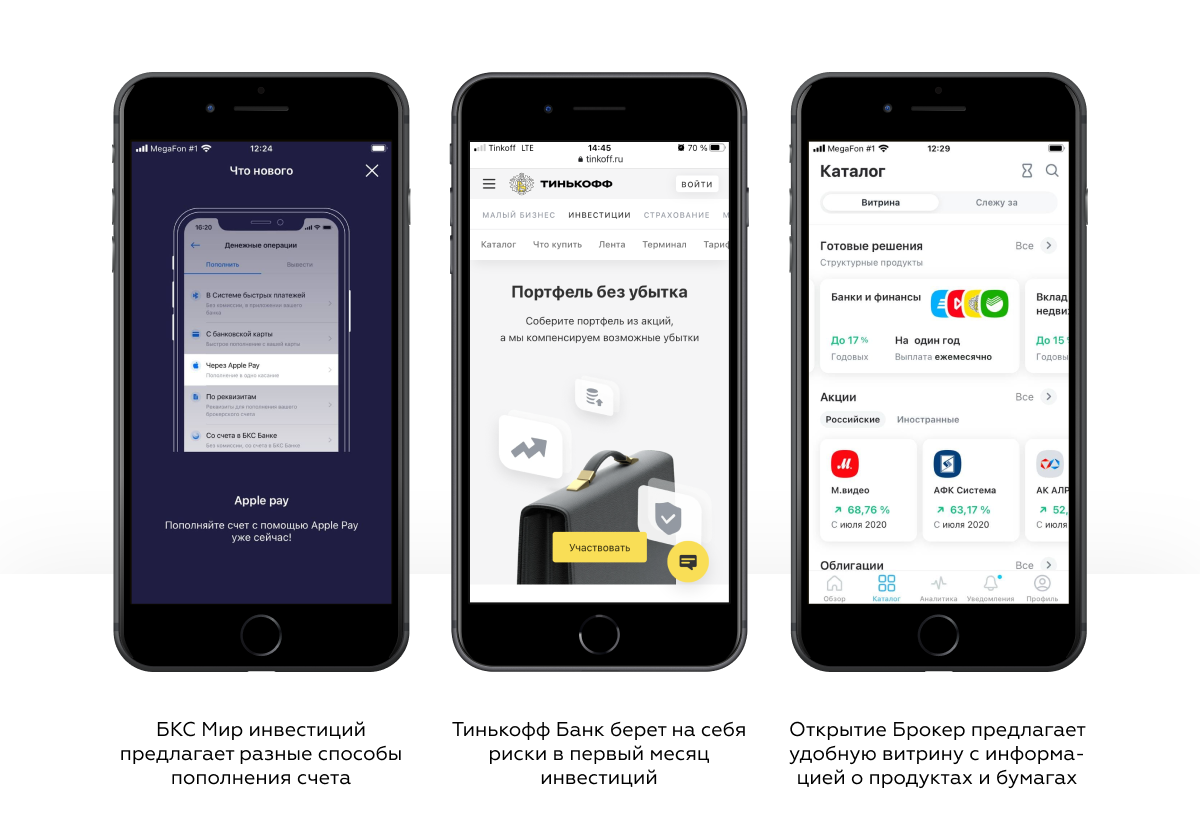

Ключевые потребности пользователей и качество приложений для инвестиций мы исследуем в рамках Digital Investment Rank 2021. В данный момент большинство массовых инвесторов только начали получать первый опыт, поэтому при выборе сервиса они будут обращать внимание на те сервисы, которые лучше учитывают потребности новичков — это приложения Тинькофф Инвестиции, Открытие Брокер и БКС Мир инвестиций.

Они предлагают функции, которые помогают преодолеть психологические пороги, обучают новичков и помогают быстро приступить к инвестициям:

- Быстрый переход от регистрации к первым покупкам. Чтобы приступить к инвестициям, пользователь должен совершить первый важный шаг — внести деньги на свой брокерский счет или ИИС. Это ключевой элемент онбординга, поэтому важно, чтобы приложение предлагало удобные способы пополнения и помогало быстро пройти эту процедуру.

- Помощь в выборе продукта для инвестиций. Из-за низкой теоретической подготовки и отсутствия инвестиционных стратегий новичкам сложно понять, какой продукт или бумагу выбрать. Большую часть вопросов может снять хорошо организованная витрина продуктов, которая раскроет суть инвестиционного инструмента, его доходность и специфические условия.

- Наличие механизмов снижения рисков. Также пользователю сложно разобраться, как выстраивать стратегии, как выходить из бумаги и так далее. Поэтому первая покупка может затянуться, если клиенту не предложить возможность снизить риски от первых неудачных инвестиций.

Объективно представлять свои финансовые возможности

Мотивация: иметь возможность планировать расходы так, чтобы позволять себе больше и не оказываться без денег.

Личный учет помогает определить сильные и слабые стороны своего финансового поведения, находить дыры в бюджете, расставлять приоритеты, ставить финансовые цели и прогнозировать их достижение. Это особенно полезно, если пользователь планирует дорогую покупку или регулярно оплачивает ипотеку — он сможет заранее готовиться к расходам и снизить риск оказаться без денег в ответственный момент.

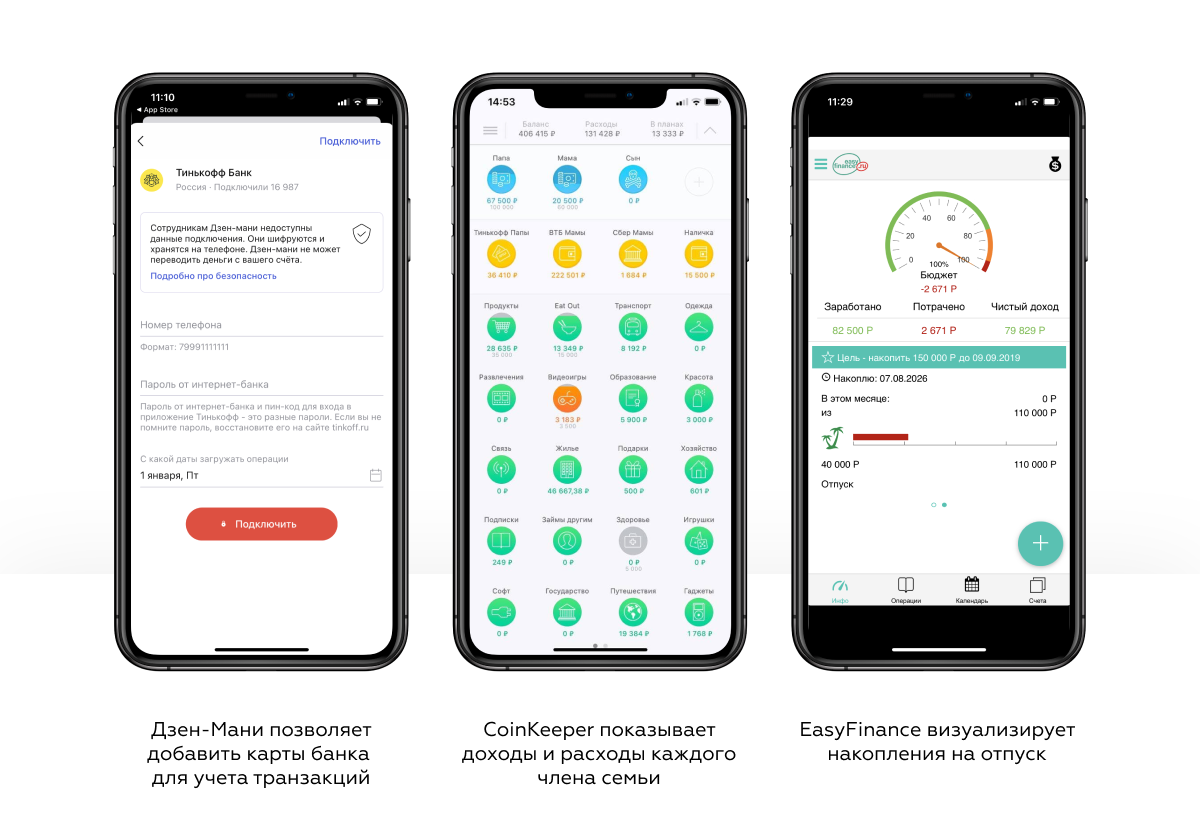

Мобильные банки позволяет ставить финансовые цели и анализировать расходы, но не все учитывают обращение наличных средств и транзакции с карт других банков. Также для решения этой задачи некоторые используют электронные таблицы в Google Sheets или Excel, но в них неудобно фиксировать данные в момент транзакции, а вносить все платежи по вечерам многим не хватает усидчивости.

Мы изучили личный опыт исследователей Markswebb и считаем, что квалифицированный пользователь для финансового учета будет использовать специализированные приложения — CoinKeeper, Дзен-Мани и EasyFinance. Эти приложения лучше подходят для ежедневного учета расходов, помогают вести семейную бухгалтерию и формировать финансовую грамотность с помощью важных функций:

- Автоматическое внесение транзакций. При учете расходов сложнее всего выработать привычку фиксировать расходы и доходы. Лучшие приложения позволяют автоматически заносить эти данные по информации из SMS и push-сообщений — пользователю остается только распределить их по категориям. Однако эта функция не всегда доступна: приложения на iOS не имеют доступ к SMS и push от чужих сервисов из-за ограничений безопасности самой платформы.

- Аналитика по всем участникам домохозяйства. Если речь идет о приложении для семейной бухгалтерии, то оно должно поддерживать работу всех активных участников домохозяйства вне зависимости от видов доступа. При этом важно обеспечивать синхронизацию данных между разными устройствами.

- Постановка и визуализация финансовых целей. Хороший опыт финансового планирования дают те приложения, которые не только позволяют ставить цели, но и прогнозировать их достижение и визуализировать прогресс. Это мотивирует держать цель в фокусе и не расслабляться.

Избегать неожиданных расходов

Мотивация: избегать больших и неприятных расходов из-за аварий или временной потери трудоспособности.

Страхование — это важная составляющая любой финансовой экосистемы. Случаи, когда бывает полезен такой сервис, возникают периодически и приводят к дополнительным и часто немаленьким расходам. Эти расходы легко могут нарушить планы, поэтому интерес к страхованию рано или поздно появляется у каждого, кто стремится к финансовой стабильности.

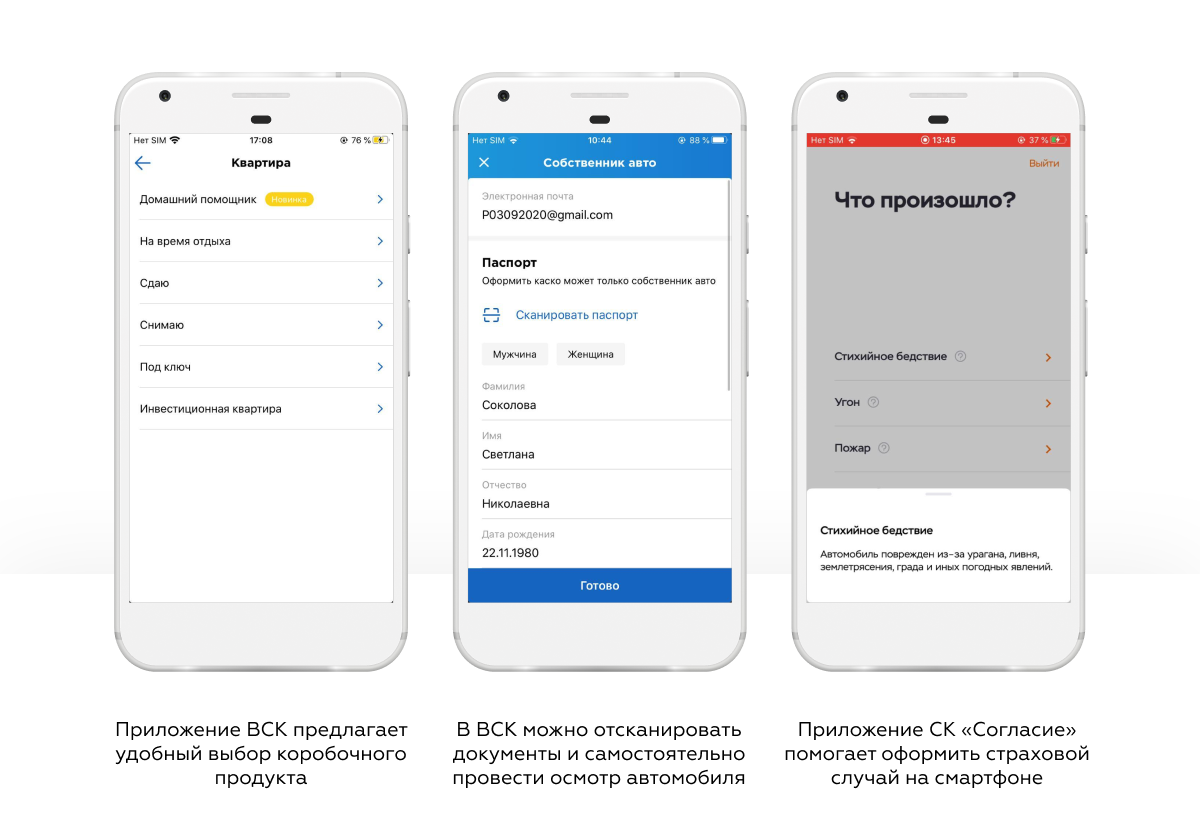

Как показывает наше исследование мобильных приложений страховых компаний, российский рынок Digital Insurance еще достаточно молод. Игроки только начинают осваивать онлайн, и основные ожидания квалифицированных пользователей все еще связаны с хорошей реализацией основных функций. Поэтому мы рекомендуем выбирать приложения ВСК и СК Согласие, которые на сегодняшний день предлагают наиболее развитые возможности цифрового страхования:

- Понятный выбор страхового продукта. Подбор варианта страхования для неопытного потребителя — это стресс и риск потерять деньги из-за неправильного выбора продукта. Лучшие приложения с помощью удобной витрины и механик онбординга помогают клиентам найти то, что лучше подходит под их потребности.

- Возможность оформить полис онлайн. Дистанционная покупка страховки через приложение будет полезна в разных ситуациях: например, когда клиент физически не может посетить офис компании или вспоминает об этом в последний момент перед вылетом. Лучший опыт дают приложения, в которых пользователь может ускорить процесс оформления полиса, взяв на себя определенные процедуры.

- Онлайн-оформление страхового случая. Если случилась беда, клиенту некогда погружаться в нюансы делопроизводства — ему необходима помощь и поддержка. Лучшие приложения дают быстрый переход к онлайн-оформлению страхового случая и помогают в координации действий.

В заключении следует отметить, что маркетинг, выгодные цены и программы лояльности перестают быть решающим аргументом в выборе приложений: клиент выберет сервис, пользу от которого он сможет получить быстро, бесшовно и без лишних процедур. Мы описали пять категорий потребностей, но, разумеется, у квалифицированных потребителей их может оказаться больше, а сами задачи будут более комплексными. Повышая финансовую грамотность, пользователь осваивает новые инструменты и расширяет набор приложений — и тем самым получает синергетический эффект от всех сервисов.