Цифровая трансформация для банка: кейс комплексной работы над всеми сервисами

Банк-заказчик работает на казахстанском рынке, развивает там сервисы и для физических лиц, и для малого и среднего бизнеса (далее МСБ), и к нам пришел за помощью в развитии сразу всех. Отдать большой проект комплексно в руки профессионалов — правильное решение: так нет риска упустить какую-то точку роста. Кроме того, хотя над сервисами для физлиц и МСБ работали две разные команды Markswebb, действовали они по общему фреймворку — и это оказалось очень удобно для заказчика.

Читайте нас в Telegram

Рассказываем об инсайтах для развития цифровых сервисов и приглашаем на мероприятия Markswebb

Подписаться на каналЭтот кейс будет особенно полезен продуктовым командам и владельцам сервисов на рынках Казахстана, Азербайджана, Узбекистана и Киргизии: мы расскажем, как адаптируем наши авторские методики и какую пользу это приносит бизнесу заказчика.

|

Оглавление |

Результат — пошаговый план работ

Вот что получил заказчик по каждому проекту отдельно — для физлиц и МСБ:

-

Две системы оценки — система оценки мобильных приложений и интернет-банков заказчика и его конкурентов — и две сравнительные таблицы по итогам этих оценок.

-

Результаты гэп-анализа — отставаний от конкурентов — с референсами для их решения с казахстанского и российского рынков, в том числе записями прохождения сценариев.

-

Рекомендации по устранению выявленных проблем в порядке приоритетности — по каждому каналу.

-

Подборка лучших практик рынка.

Дополнительно по приложениям для МСБ:

-

Система оценки открытия счетов ИП.

-

CJM «as is» с процессами открытия счетов ИП в банке заказчика и у конкурентов и CJM «to be» — то есть рекомендованные, «идеальные».

Задача — адаптировать систему оценки к локальному рынку

-

Адаптировать авторские методики оценки Markswebb — пересмотреть все критерии и системы оценки с учетом специфики рынка Казахстана и цифровых каналов (мобильное приложение, интернет-банк и дополнительно для частных лиц — интернет-банка на десктопе).

-

Самостоятельно пройти все сценарии по чек-листам в приложениях и интернет-банках — и заказчика, и его конкурентов — чтобы оценить, какие в текущих реализациях есть преимущества и недостатки.

-

Визуализировать результаты референсами для каждого пункта — чтобы продуктовая команда на реальных примерах увидела, как это реализовано.

-

Собрать лучшие практики рынка.

Фишка проекта — фокус на онбординг

В этом проекте нам удалось продемонстрировать, что экспертиза Markswebb полезна для анализа любого цифрового опыта, который он дает клиентам, и поработать, фактически, со всеми диджитал-сервисами заказчика. Во-первых, проект охватил сервис и для физических лиц, и для бизнеса; во-вторых, мы детально изучили каждую версию того и другого: и мобильный банк, и интернет-банк, и десктоп.

Второй интересный момент — мы сделали фокус на онбординг, потому что он практически отсутствует в Казахстане. Его наличие может стать серьезным преимуществом заказчика. Референсы мы искали на российском рынке.

Ход работы — комплексное обследование под ключ

Адаптация методик для рынка Казахстана

У Markswebb есть ряд авторских методик оценки цифровых сервисов — для мобильных банков, для интернет-банков, для сервисов инвестиций, для чат-ботов и множество других. Каждая из них представляет собой чек-лист с несколькими сотнями пунктов. Например, в 2023 году методика оценки интернет-банков в мобильном браузере состоит из двух систем оценки — ежедневный банкинг (736 критериев) и цифровой офис (363 критерия).

Эти методики используются не только для ежегодного рейтингования цифровых сервисов — но и, главным образом, для оценки того, насколько хорошо сервисы наших заказчиков и их конкурентов выполняют свои задачи. При этом ни на одном заказном проекте методику нельзя использовать as is: ее обязательно нужно адаптировать. Особенно сильные изменения мы вносим, когда исследуем локальные рынки — как в этом проекте. В нем адаптация коснулась и интернет-банков, и мобильных приложений, а при работе над приложением для МСБ — и процессов открытия счетов для ИП.

Что подразумевает адаптация методики? Сначала мы проверяем, в какой степени блоки задач, которые мы рассматриваем в базовой системе оценки, актуальны для рынка клиента. Часть продуктов может отсутствовать или иметь другое название — например, в Казахстане система быстрых платежей называется системой мгновенных платежей, но работает аналогично. После этой проверки мы реформируем чек-лист: убираем продукты, которых нет на изучаемом рынке, добавляем уникальные, если такие есть, изменяем названия на актуальные.

Если какие-то задачи не реализованы на рынке, нет смысла проверять их по детальным чек-листам и рекомендовать клиенту высокотехнологичные российские практики в качестве референсов — как минимум, чтобы не смещать фокус с рекомендаций первостепенной важности. Например, казахстанский финтех сейчас не позволяет полноценно вести бухгалтерию из мобильного банка или интернет-банка — соответственно, нет смысла говорить про продвинутые реализации вроде коммуникаций с налоговой в контуре банка.

|

В основе проекта цифровой трансформации банка-заказчика лежат методики Mobile Banking Rank для частных лиц, а также Business Internet Banking Rank и Business Mobile Banking Rank для малого и среднего бизнеса. При этом, как всегда, к проекту мы адаптировали методики текущего года: даже если самая свежая версия еще не реализована публично, именно она применяется для оценки сервисов заказчика. |

Гэп-анализ

Сравнительный анализ преимуществ и отставаний в отчетах и для физических лиц, и для МСБ получился особенно масштабным: мы отдельно сравнивали каждую платформу — мобильные приложения и интернет-банки — для каждой аудитории. Почти всегда и у всех участников рынка разные платформы развиты неравномерно. Иногда это оправдано, но зачастую просадки на важных каналах дают конкурентам возможность получить преимущество — и мы ищем именно такие моменты.

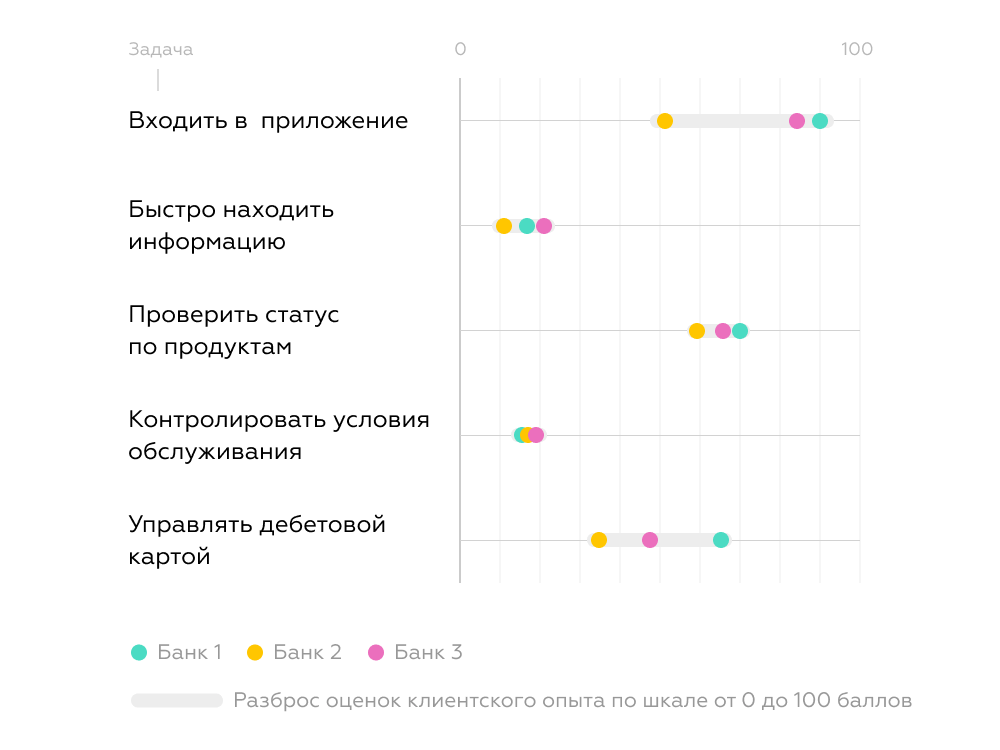

Готовую сравнительную аналитику различий банка с конкурентами мы упаковали в простые схемы. Нередко мы получаем в фидбеке от клиентов благодарность именно за такие визуализации, потому что они понятны всей команде — от топ-менеджеров до продуктовой команды. На примере разрывов в опыте ежедневного банкинга для физических лиц это выглядит так:

В комментарии к визуализации мы отметили, что банк-заказчик предоставляет более качественное решение пользовательских задач, связанных с контролем за условиями обслуживания и комиссией, однако в части сквозного поиска отстает от конкурентов. Например, в отличие от банка заказчика, Kaspi Bank позволяет найти открытие продукта, а Halyk Homebank — выйти на поисковую строку из всех разделов tab bar меню.

Каждая пользовательская задача, таким образом, получает что-то вроде собственного положения на карте реализаций, показывающую, лучше или хуже это сделано у заказчика, чем у его конкурентов.

Кроме того, мы нарисовали текущие и «идеальные» CJM по открытию счетов для клиентов банка из МСБ, обозначив, таким образом, как можно было бы закрывать те же задачи быстрее и комфортнее.

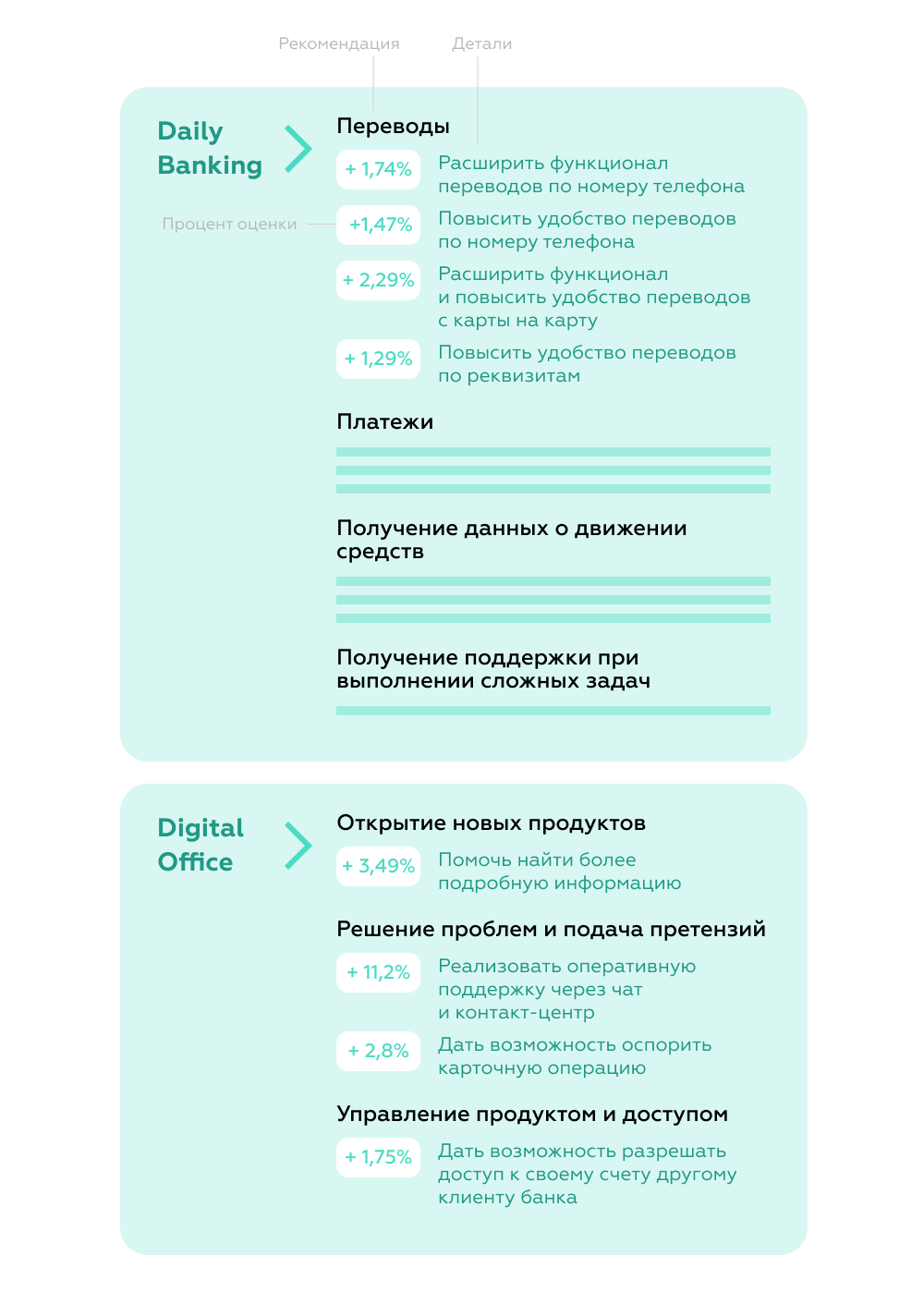

Формирование списка рекомендаций

Визуализаций отставаний и преимуществ недостаточно — нужно превратить их в список конкретных шагов, описывающих, что и как исправить, и насколько приоритетна та или иная задача. Такие списки удобны, чтобы согласовать пункты с руководством и положить в бэклог as is, не прилагая усилий к доработке.

Покажем фрагмент такого списка рекомендаций — первый этап из трех, на которые мы разбили весь будущий бэклог для продуктовой команды:

К каждой рекомендации прикладываем референсы — с конкурентного рынка Казахстана и, если релевантно, банков России.

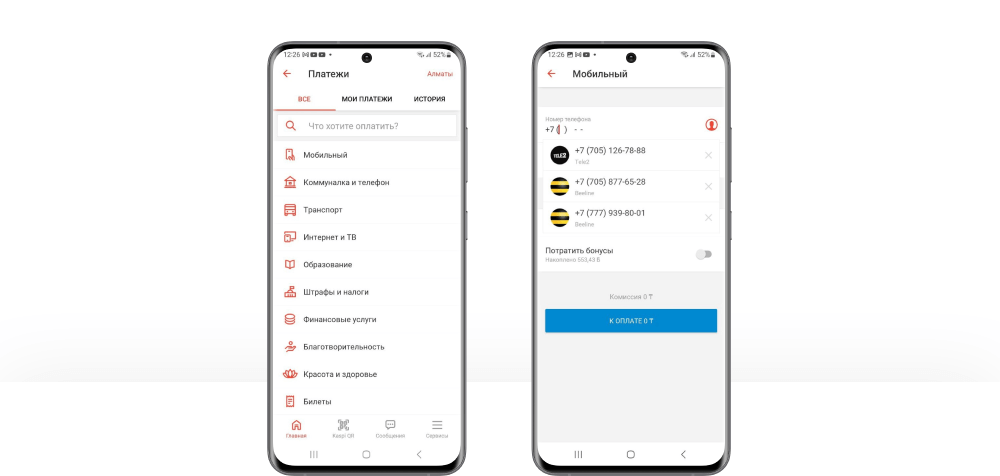

Пример 1

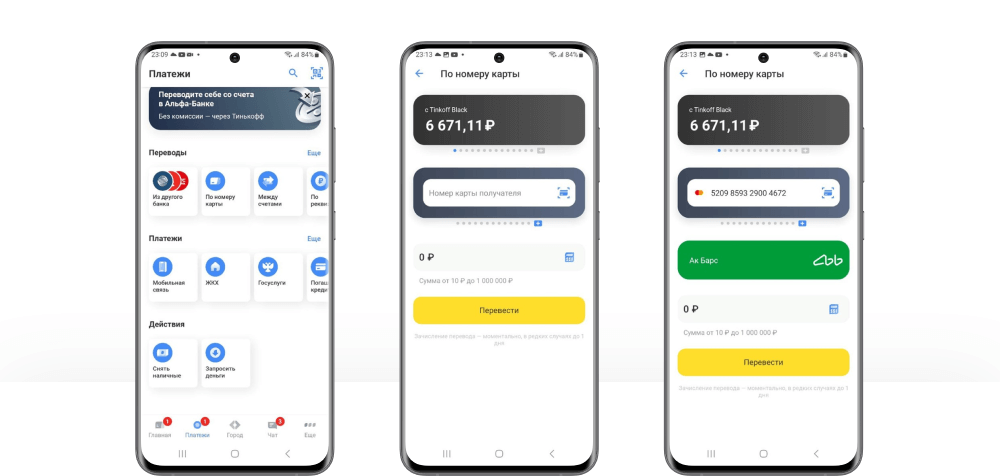

Рекомендовали заказчику повысить удобство переводов с карты на карту и проиллюстрировали это практиками российского Тинькофф Банка:

В приложении Тинькофф реализована единая форма переводов – между своими картами, другим клиентам банка или в другие банки, и пользователю это удобно

Пример 2

При прочих равных клиент выберет сервис, где не нужно вводить лишних данных. Такую практику мы нашли у казахстанского Kaspi Bank:

Ввод данных в приложении Kaspi Bank максимально оптимизирован

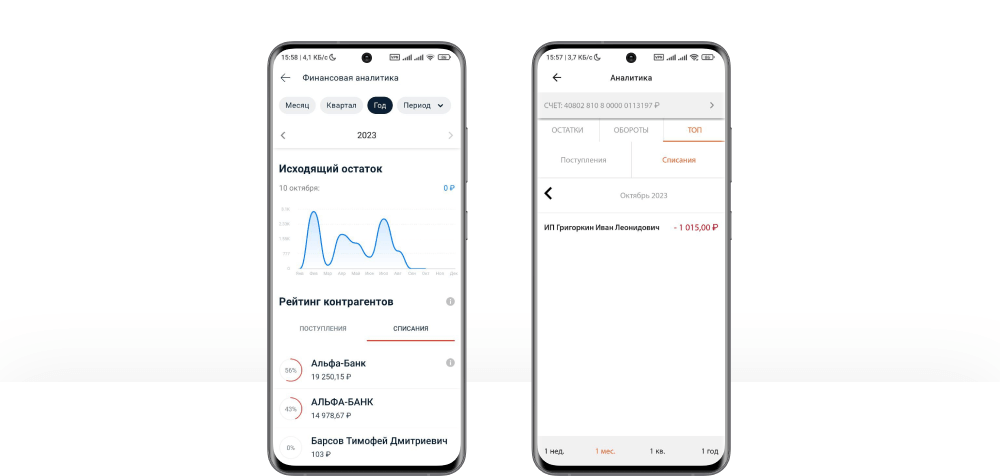

Пример 3

Есть и примеры, когда решение не реализовано никем на казахстанском рынке, и которое, благодаря этому, может стать преимуществом. Покажем такую практику на примере приложения для МСБ — это возможность анализировать расчеты с контрагентами за выбранный период.

Приложение Альфа-Банка позволяет анализировать расчеты с контрагентами за выбранный период. Такой практики еще нет у конкурентов заказчика – и она может стать фактором выбора банка для ЛПР в малом и среднем бизнесе

В первую очередь мы смотрим именно на конкурентов, потому что заказчикам необходимо оперативно закрыть отставания от других игроков рынка, ведь именно их могут выбрать клиенты. Однако поиск лучших практик на зарубежном рынке всегда полезен тем, что дает решения, которые могут стать преимуществами заказчика.

Исследуйте свой сервис

Мы находим точки роста и лучшие практики рынка, которые помогут усилить цифровой продукт

Подробнее