Как создать цифровой сервис, который станет драйвером роста корпоративного бизнеса

Крупные холдинги и корпорации видят в цифровой трансформации ключевой ресурс развития. Они ожидают, что банковский сервис будет соответствовать их уровню цифровизации и бесшовно интегрироваться в их процессы. Это большой вызов для корпоративных экосистем банков, так как ими пользуются сотрудники с разными бизнес-ролями и для всех нужно создать продуманный UX.

Читайте нас в Telegram

Рассказываем об инсайтах для развития цифровых сервисов и приглашаем на мероприятия Markswebb

Подписаться на каналС этой задачей столкнулся Газпромбанк в 2019 году, когда взял курс на обновление корпоративного сервиса. Часть ключевых задач все еще решалась силами клиентских менеджеров, и банк стремился с помощью качественного цифрового сервиса создать и укрепить репутацию сильного технологического партнера для крупного бизнеса. Но для начала банку требовалось найти себя в системе рыночных координат.

Чтобы провести сравнение с конкурентами и определить позицию на рынке, пригласили агентство Markswebb. Проект очень скоро вышел за рамки конкурентного анализа и исследования поведения клиентов — исследователи оказались вовлечены в многоэтапный процесс создания цифровой экосистемы Газпромбанка для холдингов и корпораций. В результате вошел в топ-3 России по уровню корпоративного сервиса, а по качеству отдельных решений стал лучшим на рынке.

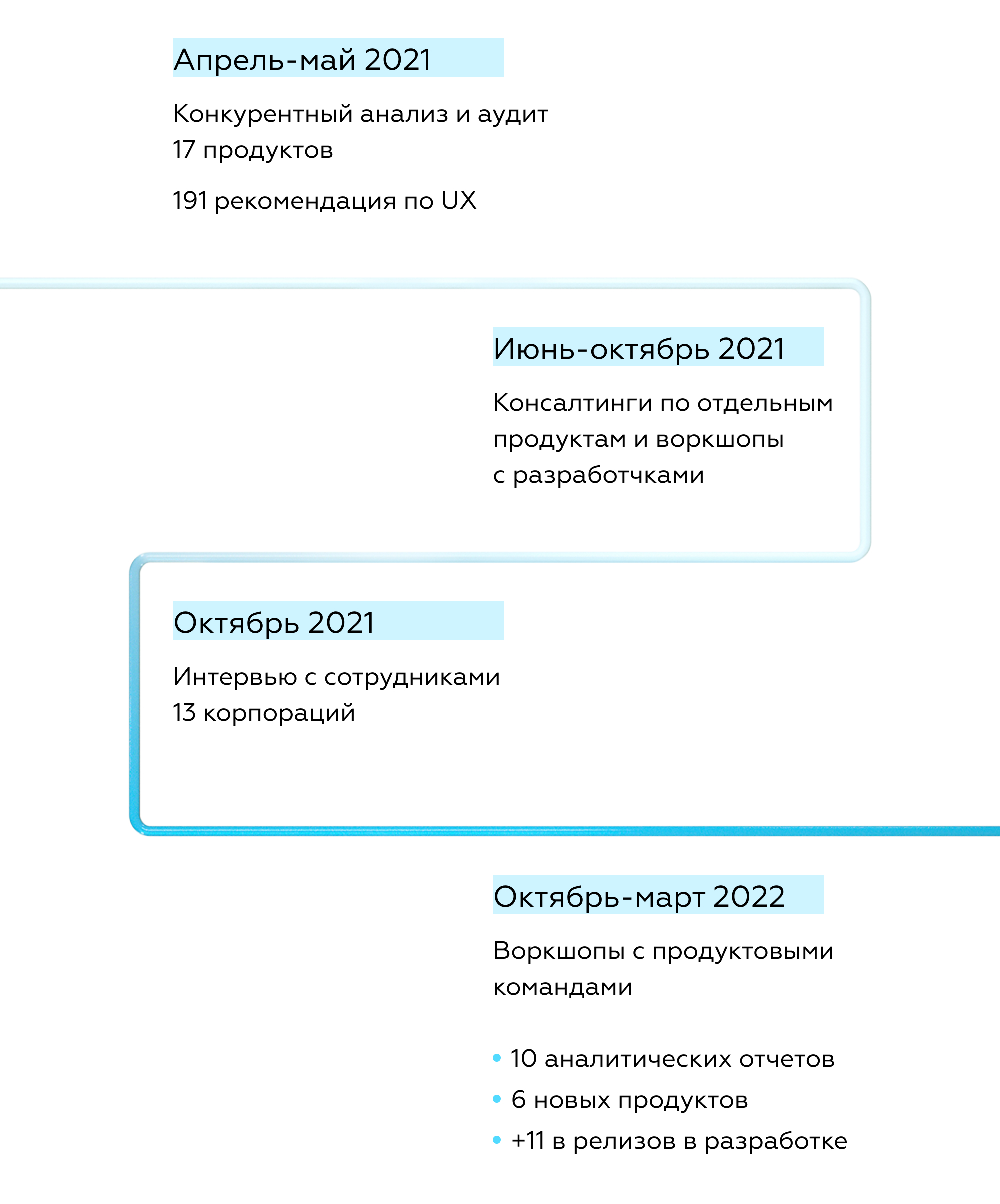

Ход проекта

Кабинетное обследование подсказало зоны роста с точки зрения рынка

Для оценки экосистемы Газпромбанка исследователи Markswebb использовали метрики Digital Corporate Banking Rank 2020. Оригинальная методика охватывала 12 категорий экосистемы для крупного бизнеса, дополнительно к ним мы оценили еще 7.

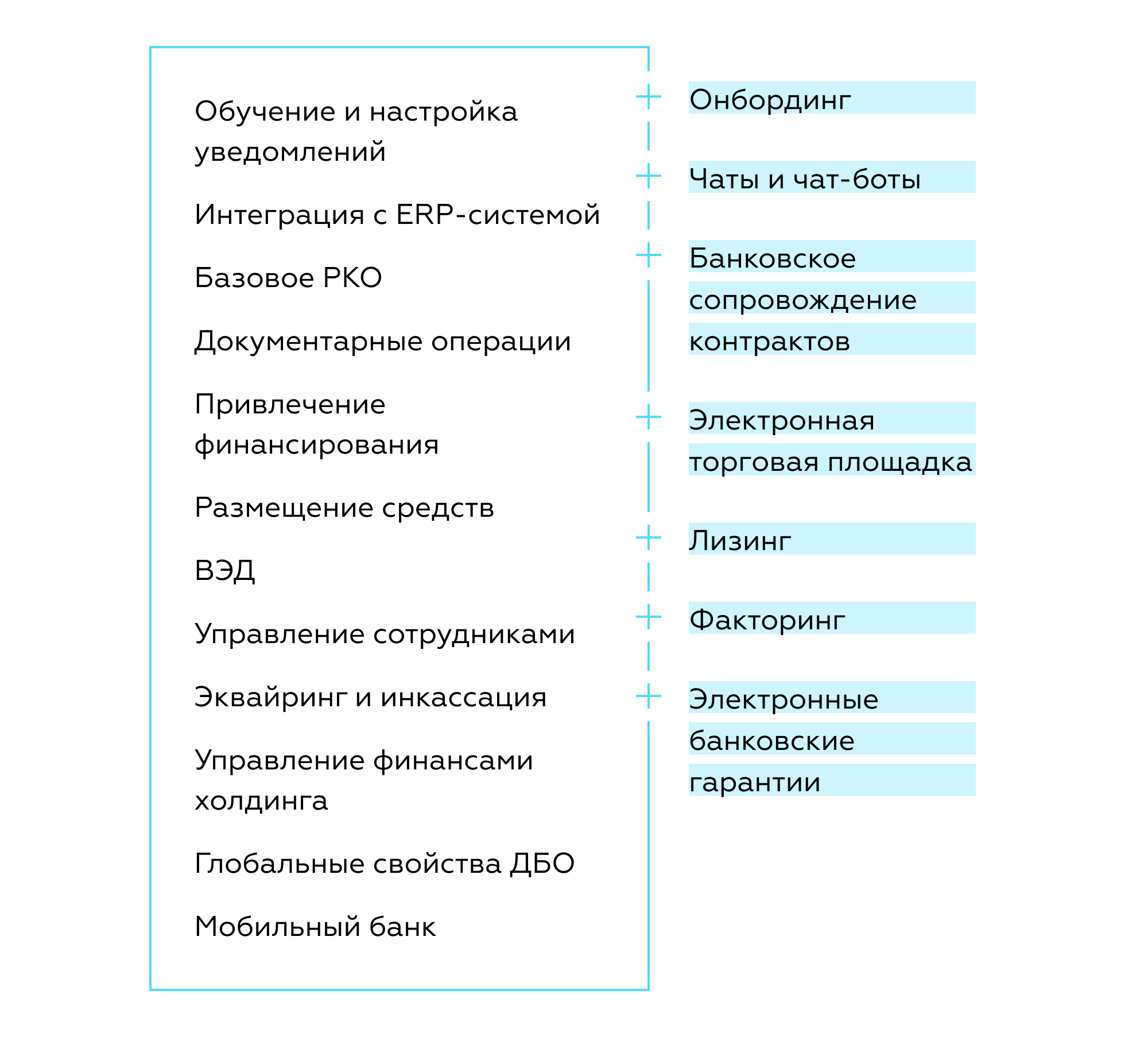

В итоге мы получили доступ к 17 банковским сервисам, плюс отдельно оценивали онбординг и платформенные функции — например, настройки сквозных уведомлений.

Экосистема сервисов Газпромбанка для корпоративных клиентов

|

Часть задач, связанных со сложными процессами и валютными транзакциями, мы изучили вместе с продуктовыми менеджерами банка. Остальные проходили сами: создавали документы, отправляли платежи, подписывали счета, заказывали выписки, открывали продукты, общались с поддержкой в чате. Попутно фиксировали все проблемы, сравнивали с метриками Digital Corporate Banking Rank, находили аналогичные реализации у других банков. |

|||

|

Иван Григоркин, |

Лучше других в цифровых сервисах Газпромбанка была реализована интеграция с ERP-системой, а также размещение средств на депозите и НСО. Валютный контроль, эквайринг инкассация соответствовали конкурентному уровню рынка, а возможности привлечения финансирования оказались недостаточно оцифрованы. Подать заявку на кредит, овердрафт и услуги факторинга, а также погасить кредит онлайн, управлять траншами в рамках кредитной линии можно было только через менеджера.

В системе оценки Markswebb Газпромбанк занял четвертое место по качеству сервиса для ААА-клиентов. Это высокий результат, но банк стремился стать лидером — как минимум попасть в топ-3 Digital Corporate Banking Rank 2022.

Мы сформировали список рекомендаций и совместно определили приоритеты их внедрения.

- В первую очередь развивать консистентность инструментов управления. Опыт бизнес-пользователей может сильно отличаться для разных задач, что может повлиять на целостность опыта в экосистеме. Поэтому исследователи рекомендовали взять курс на развитие структурирующих решений: единой базы знаний, центра настройки уведомлений для всех сервисов, управленческие дашборды со сводной статистикой и сквозной онлайн-чат.

- Передать клиентам настройку доступов, добавление новых ролей и сотрудников. До начала проекта изменение ролей и добавление пользователей происходило вручную: приходилось отправлять заявление администратору банка, что сдерживало процессы у заказчика. Управление ролями — это один из ключевых признаков цифровой зрелости сервиса для крупного бизнеса.

- Опередить рынок по качеству цифрового РКО. Расчетно-кассовое обслуживание — ключевой банковский продукт для большинства клиентов ААА-сектора. Чтобы выйти на уровень лидера, необходимо предлагать интерфейсы с учетом лучших практик рынка: цифровое управление тарифом, онлайн-доступ к реквизитам, информирование клиента об ошибках и блокадах счета, онлайн-заказ справок и полнотекстовый поиск по истории операций.

- Развивать эквайринг, чтобы стать лидером по уровню цифровизации. На момент проведения исследования ни один банк не предлагал управлять приемом платежей от физических лиц и заказом оборудования для эквайринга в цифровом виде. Газпромбанк повысил приоритет этой задачи: вскоре был реализован сервис по подаче заявления на эквайринг, клиент получил возможность заказать оборудование через интернет-банк.

- Выдавать кредиты онлайн. Газпромбанк сделал цифровым управление действующими кредитами и кредитными линиями: просмотр параметров, график платежей, перечень траншей и лимитов кредитной линии, статус и суммы овердрафта. Это черта лидера в корпоративном сегменте.

Эти рекомендации сыграли структурирующую роль в развитии цифрового сервиса, как платформы. Их реализация помогла банку сначала создать удобную базовую среду для клиентов, а затем улучшать нишевые функции.

Как банковский сервис повышает эффективность процессов клиентов

От базовых функций и удобства интерфейса исследователи Markswebb перешли к описанию ценностей и болей корпоративных клиентов. На этом этапе мы стремились понять, как конкретно банковский сервис может облегчить их работу, как он будет помогать решать специфические задачи.

Для этого мы провели беседы с сотрудниками 13 крупных клиентов Газпромбанка, определили особенности пользовательского опыта на разных позициях, выявили положительные стороны и ключевые точки роста. Беседовали с главами финансовых департаментов и казначейств, а также простыми операционистами, отвечающими за отдельные участки работы: платежи, касса, размещение средств, выплата заработной платы, валютный контроль.

Клиенты Газпромбанка, участвующие в интервью

Интервью показали, что ключевые точки роста в клиентском сервисе находятся в области коммуникаций с банком. Бухгалтерам и менеджерам, занятым казначейскими функциями, в большинстве случаев необходим понятный отклик — правильно ли запущен процесс, нет ли ошибок или проблем, принята ли заявка. Чтобы получить эту информацию, приходится звонить в банк, а было бы достаточно получить заметный статус в интерфейсе или автоматическое сообщение.

На основе инсайтов интервью сервис заметно изменился.

- Чат стал ключевым каналом поддержки и сохранил индивидуальный подход. Для клиента удобство коммуникаций заключается в прямом канале, где закрепленный менеджер всегда доступен и готов помочь с финансовыми задачами. Во встроенном чате интернет-банка удобно хранить историю общения, документы и договоренности, ссылки на нужные функции, отправлять скриншоты с ошибками и так далее. Он может заменить телефонные звонки, а также упростить поддержку пользователей, не имеющих прямого выхода на персональных менеджеров. Исследователи Markswebb дополнительно подготовили для Газпромбанка описание лучших практик применения чатов в корпоративных сервисах. Это помогло создать удобный канал, сочетающий оперативность контактов и персональный подход к клиенту.

- Своевременное уведомление об ошибках снижает риски и повышает лояльность. Финансовая статистика и аналитика на дашборде банка не нужна корпоративным клиентам, которые используют различные BI и KPI-решения, агрегируя в них данные по счетам во всех банках. Но дашборд все равно нужен: бухгалтер или специалист финансового отдела хотят с его помощью увидеть статус процессов и заранее исправить проблемы. Например, отклоненные платежи, ошибки в зарплатных реестрах, запросы финмониторинга, приближение сроков валютного контроля или срыв этих сроков. Газпромбанк сделал эту информацию оперативной и наглядной. Пользователи успевают принять меры и избежать проблем с задержками платежей или штрафов из-за ошибок.

- Онлайн-продление операционного дня и согласование ставок депозитов поддерживает непрерывность процессов бизнеса. Корпорации часто размещают средства или отправляют платежи вечером, поскольку работают с клиентами или подрядчиками в разных часовых поясах. Для этого приходится отдельно запрашивать продление по телефону, а это лишние действия.

Исследование определило вектор развития корпоративных услуг

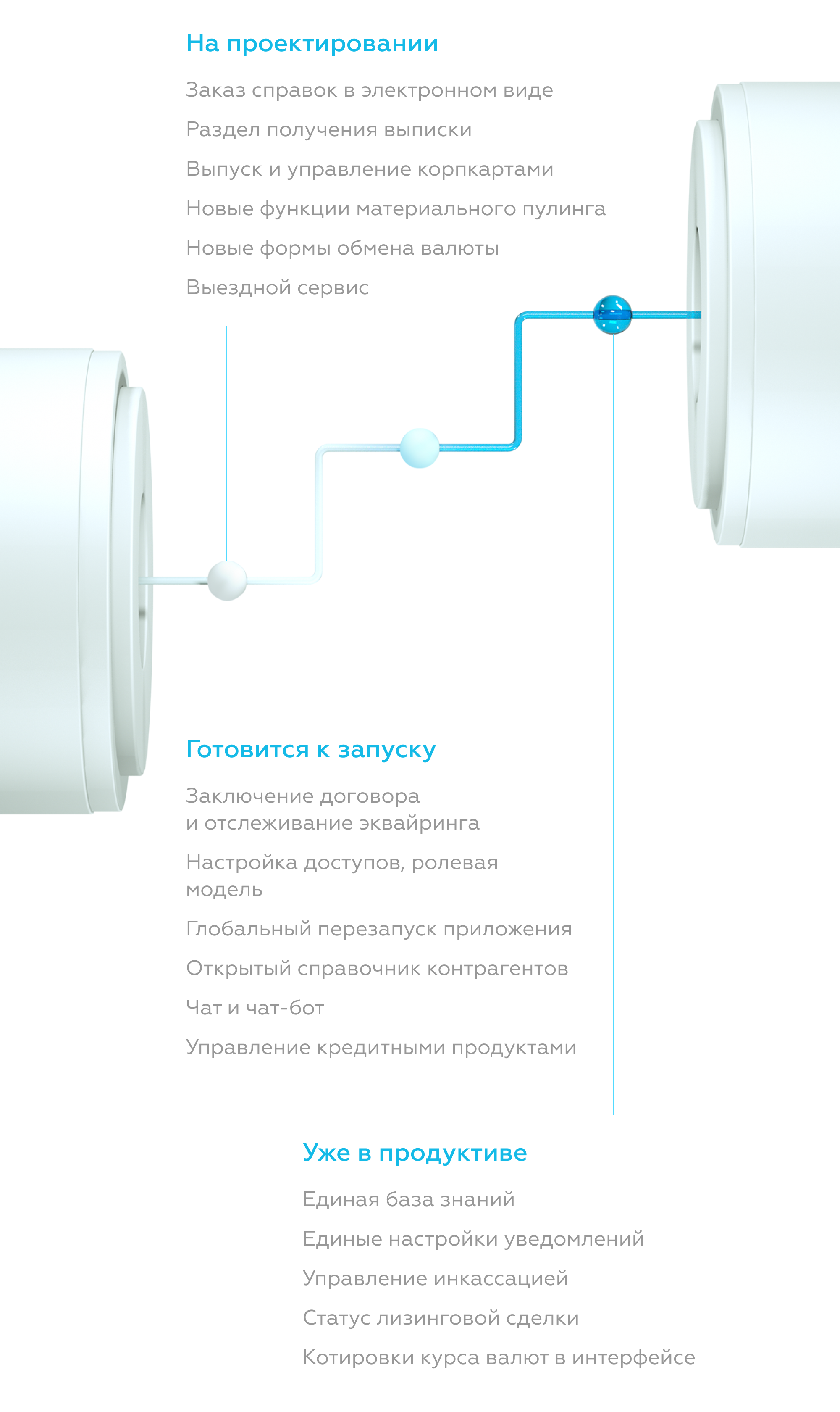

Сегодня корпоративными цифровыми сервисами Газпромбанка пользуется более 160 тысяч сотрудников компаний с оборотами от 400 миллионов рублей в год. С момента старта совместного с Markswebb проекта охват экосистемы еще больше вырос. Благодаря объединению с сервисами ГПБ Лизинг и ГПБ Факторинг дополнительно появилось 35 тысяч пользователей — возросли и требования к качеству сервиса. Новые продукты в корпоративной экосистеме сразу попали под высокую нагрузку: в десятки процентов увеличились объемы ежедневно выполняемых операций с электронными документами, повысилось число заявок на валютный обмен, возросло число выпущенных корпоративных карт.

Расширение экосистемы корпоративных услуг Газпромбанка ставит перед разработчиками сервисов важную задачу: вместе с увеличением продуктов в экосистеме обеспечить одинаково высокий уровень клиентского опыта для каждого бизнес-пользователя. Потому банк делает большую ставку на помощь исследователей Markswebb. Уже сейчас прорабатываются новые волны UX-исследований в нишевых продуктах экосистемы.

Предыдущие проекты были прямо связаны с интерфейсами и технической частью сервисов, теперь же исследователи работают в тесной связке с бизнес-юнитами банка. Они вовлечены в процессы стратегического проектирования и инновационного развития экосистемы. Это поможет Газпромбанку выйти на новый рубеж лидерства по версии Digital Corporate Banking Rank 2022 и создать такой сервис, который будет способствовать дальнейшей цифровой трансформации процессов крупного бизнеса.

Закажите UX-аудит

Узнайте, как Markswebb помогает улучшать цифровые каналы, находит, приоритезирует и помогает решить проблемы пользовательского опыта.

Подробнее