13-я волна сравнительного исследования клиентского опыта в интернет-банках для малого и микробизнеса.

интернет-банков

для малого и микробизнеса

финансовых продуктов для бизнеса

в периметре исследования

критериев оценки цифрового опыта

На этой странице — публичные результаты исследования, релиз состоялся 4 декабря. Запись и презентация — в телеграм-канале Markswebb.

Полный отчет доступен для заказа — он содержит сравнительный анализ интернет-банков для малого и микробизнеса по 11 банковским продуктам, инсайты глубинных интервью, анализ конкурентной обстановки и десятки лучших практик, которые помогут сократить time-to-market новых возможностей.

Аудит по системе оценки покажет, как быстро вывести свой сервис на уровень лидеров, а в рамках консалтинга мы помогаем команде продукта быстрее и эффективнее пройти этот путь.

В 2015–2018 годах банки запускали мобильные приложения для бизнеса по аналогии с розницей: развивали кросс-платформенные сценарии, параллельно выводили функционал в web и mobile и начинали переход к mobile only для микробизнеса.

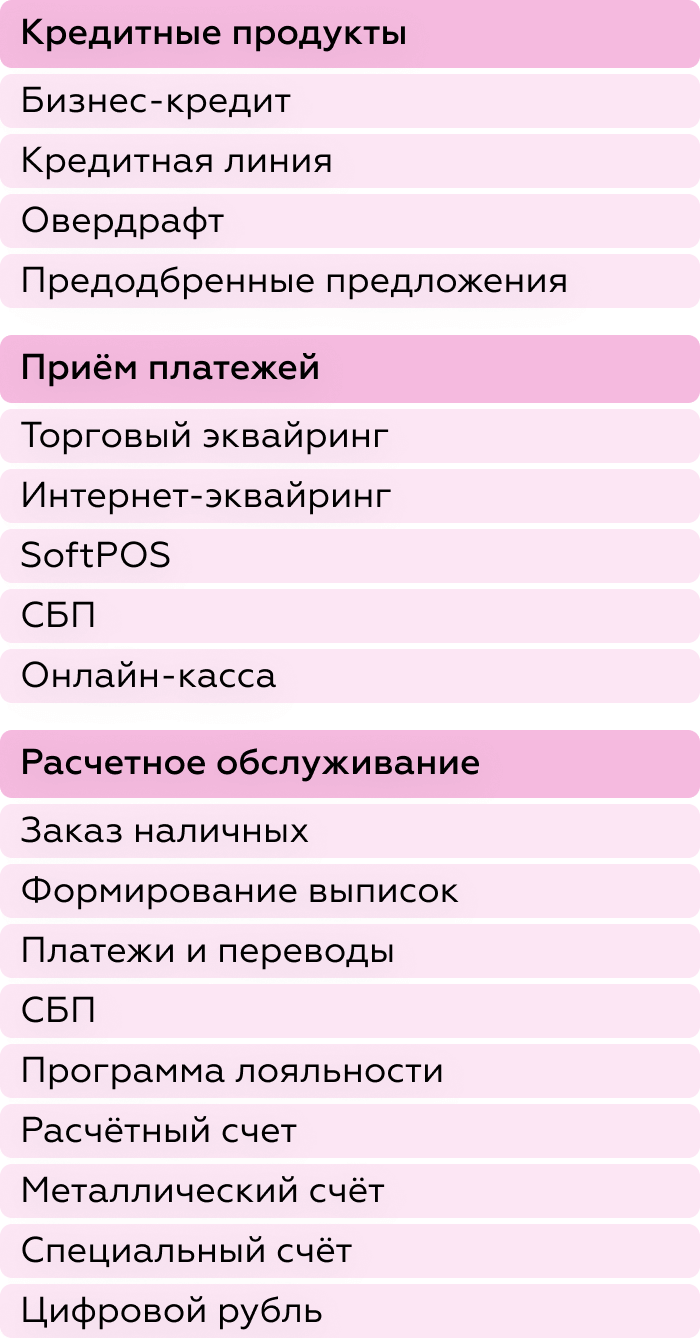

В 2018–2021 годах формировались экосистемы: в интернет-банк встраивались небанковские сервисы, создавалась консистентная среда с бесшовными переходами к партнерам и развивались Open API. В результате сегодня в интернет-банке для бизнеса доступно более 40 продуктов и цифровых сервисов.

В 2021–2024 годах банки реагировали на последствия COVID и санкций: строили полноценный цифровой офис и развивали онлайн-продажи, искали альтернативные маршруты валютных платежей и мигрировали внутренние системы на доступные аналоги.

В 2025 году мы провели более 30 исследований цифровых сервисов для предпринимателей, а также серию экспертных интервью этой осенью. На основе собранных данных выделили три ключевых фактора влияния на приоритеты для новых сценариев и фич:

- Законодательные инициативы — главный драйвер.

- Развитие AI — игнорирование тренда ведет к риску отставания.

- Тренд на универсальность — интернет-банк должен быть одинаково удобен для разных ролей пользователей, сегментов и отраслей, чтобы обеспечивать сопоставимо качественный UX для всего портфеля клиентов.

|

Сейчас ключевое — поддерживать уровень лучших практик во всем спектре цифровых продуктов и сервисов и своевременно реагировать на изменения внешнего контекста. |

Одной из наиболее обсуждаемых тем этого года стал цифровой рубль. Изначально ЦБ планировал масштабное внедрение в июле 2025 года. Банки заранее готовили инфраструктуру: участвовали в пилоте, адаптировали процессы и формировали отдельные бэклоги под интеграцию цифрового рубля в интернет-банк.

4 ноября ЦБ перенес массовое внедрение на сентябрь 2026 года. В 2025 году мы зафиксировали интерфейсную готовность к цифровому рублю у 4 банков.

Тема оказалась чувствительной: не все эксперты были готовы подробно обсуждать её или показывать наработки. Тем не менее нам удалось провести содержательные интервью и увидеть прототипы личных кабинетов — часть банков уже собрала интерфейсы и протестировала ключевые сценарии на ограниченной группе пользователей.

|

Функциональный портрет личного кабинета |

- подключение и открытие счета цифрового рубля с емким описанием особенностей и преимуществ, контролем процесса через прогресс-бар, доступом к полному тексту договора и просмотром данных по счету, а также возможностью скопировать сложный номер счёта в один клик;

- b2b-переводы по реквизитам организации и по ID цифрового рубля;

- вывод средств;

- просмотр остатка и истории операций с отображением наложенных ограничений;

- пополнение счета;

- уведомления об операциях;

- блокировка и разблокировка кошелька;

- возврат цифровых рублей в b2c-сценариях.

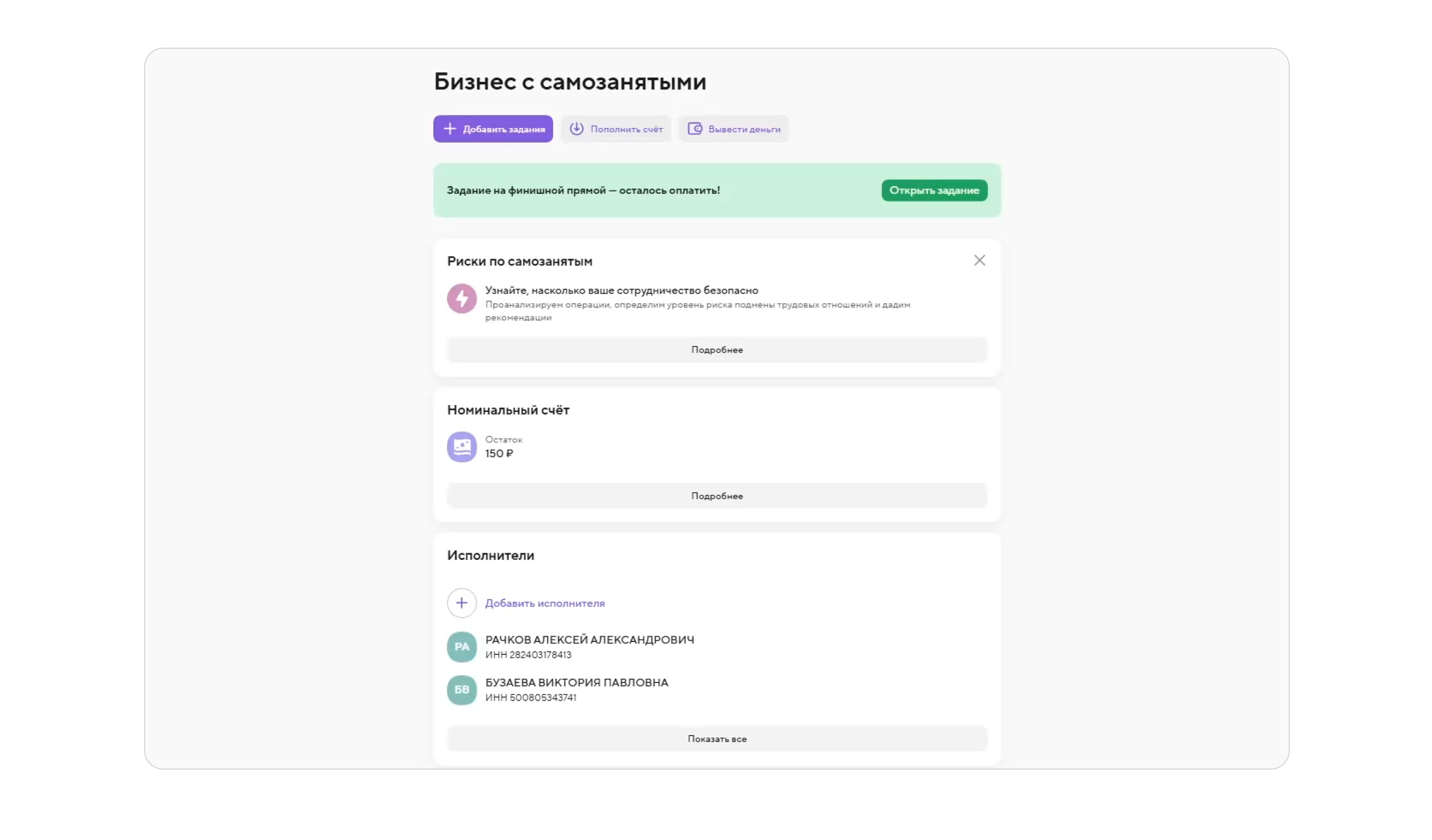

По данным ФНС России, за два года количество самозанятых выросло с 11 до 14 млн человек, и их доля в сегменте МСБ продолжает расти. С января 2025 года банки обязаны рассматривать выплаты самозанятым как потенциальную подмену трудовых отношений.

|

Ключевые юзкейсы и лучшие практики в интернет-банках для бизнеса |

Быть уверенным, что самозанятый сохраняет свой статус >> проверка встроена в процесс добавления самозанятого: система сразу идентифицирует статус и блокирует добавление обычных физлиц.

Удобно делать массовые выплаты нескольким самозанятым >> можно публиковать неограниченное число заданий, назначать их любому количеству исполнителей и оплачивать сразу пакет выполненных задач одной операцией на карты любых банков.

Быстро получать чеки, подтверждающие выполнение работ >> при добавлении исполнителя сервис запрашивает разрешение на выгрузку чеков из «Мой налог» в банковский; чек появляется в интерфейсе интернет-банка сразу после оплаты.

Моментально предоставлять полный пакет документов по запросу банка (115-ФЗ) >> договоры, акты, чеки и закрывающие документы собраны в едином интерфейсе и разнесены по разделам, легко доступны и могут быть выгружены одним пакетом для проверки.

Находить верифицированных самозанятых для выполнения работ >> бизнес создает задания, назначает их конкретным исполнителям или публикует на «бирже», где их могут взять верифицированные самозанятые.

Сервис включает допсервис «Оценка рисков» (длительность отношений, регулярность выплат, бывшие сотрудники) с автоматическими рекомендациями, отдельный номинальный счёт для всех операций (с выгрузкой в 1С/XLSX) и реестр исполнителей со статусом самозанятого и автоподтяжкой чеков из «Мой налог».

Работа строится через механику заданий: их можно закреплять за конкретным исполнителем или публиковать на «бирже», а оплата всегда идет только после подтверждённого выполнения.

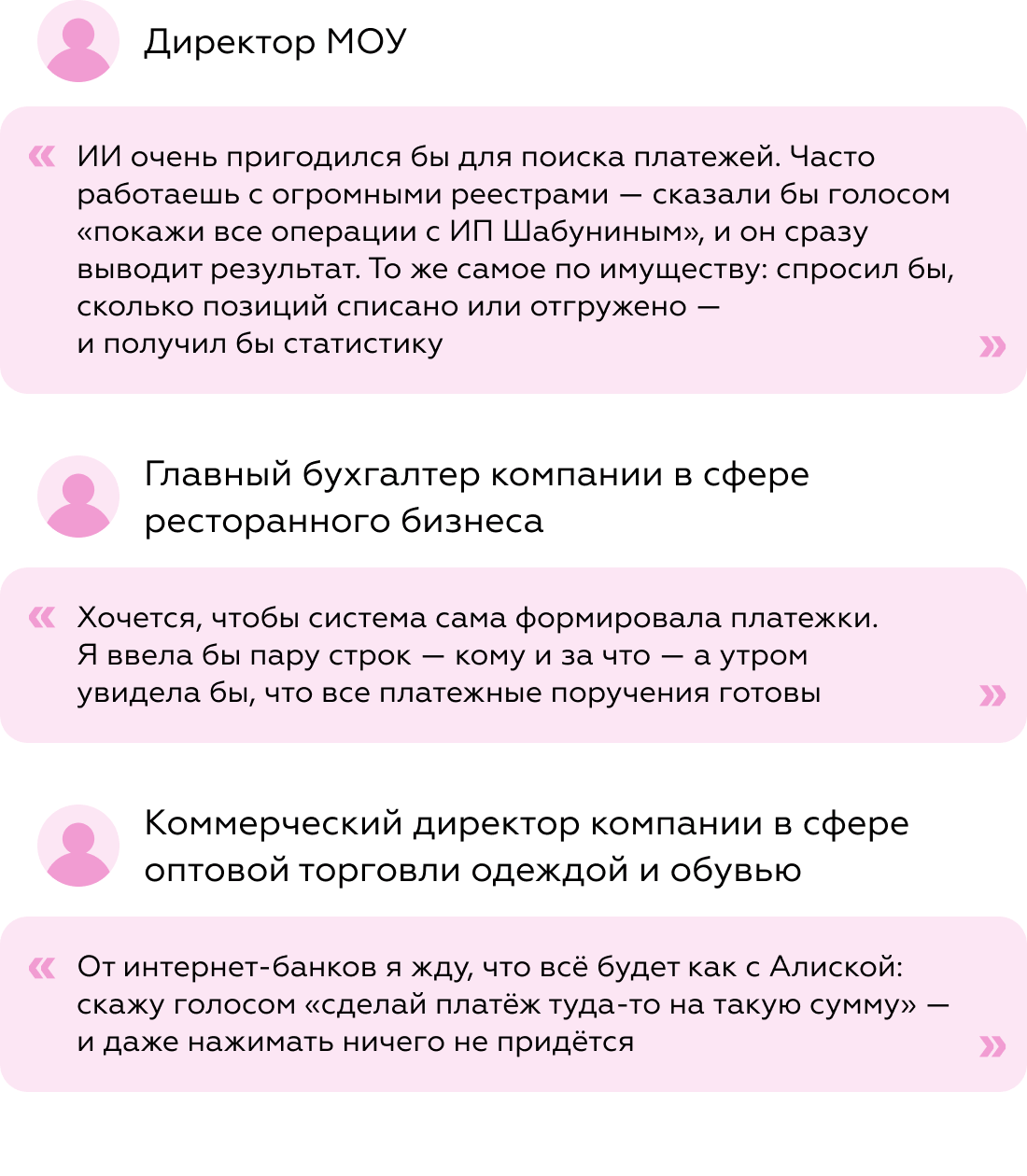

Пользователи ждут, что интернет-банк станет удобнее за счет искусственного интеллекта В этом году в рамках глубинных интервью стало очевидно, что для пользователей ИИ — это уже не какая-то инновация, а инструмент, о котором они стали знать намного больше. Предприниматели сталкиваются с искусственным интеллектом в новостной повестке и повседневной жизни чаще и чаще.

10 из 10 респондентов отметили, что сейчас сталкиваются с ИИ в интернет-банках лишь в формате чат-ботов и хотели бы видеть более функциональных и «умных» агентов, которые экономят время в ежедневных задачах.

Чаще всего пользователи ждут помощи в таких задачах, как сбор и подготовка документов, формирование платежных поручений, работа с реестрами.

Рынок в долгосрочной перспективе движется к концепции «банка одной строки». По мнению всех экспертов, с которыми мы проводили интервью, интернет-банк будет эволюционировать в сторону формата, где пользователь взаимодействует с системой через простые однострочные команды или запросы — без сложной навигации и многошаговых сценариев.

Банки, которые ещё не внедрили ИИ-ассистентов, планируют, это сделать — мы знаем о планах как минимум двух игроков. А те, у кого уже есть ИИ, планируют расширять их возможности.

Можно выделить 3 основных направления развития ИИ инструментов в интернет-банках для бизнеса:

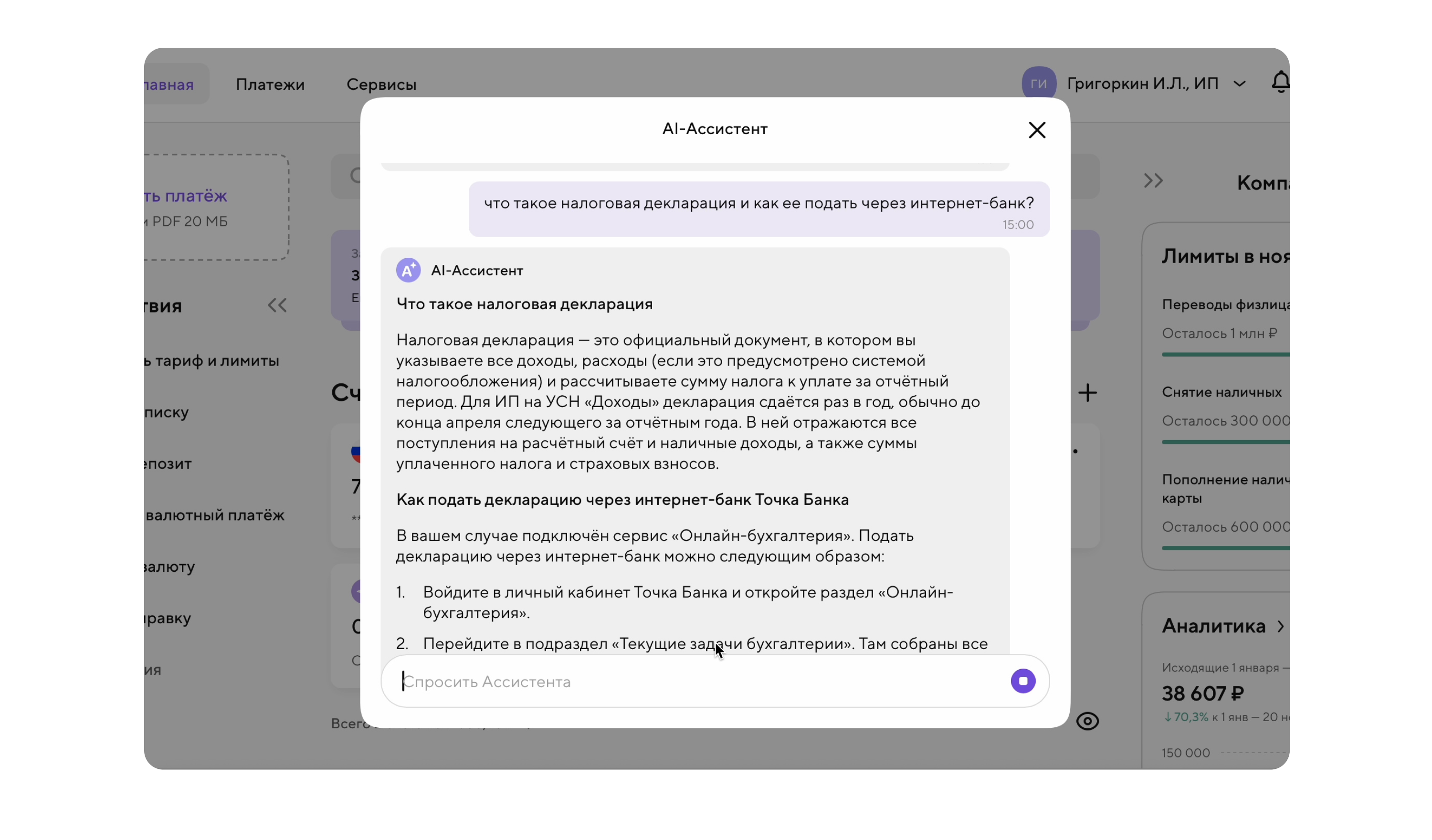

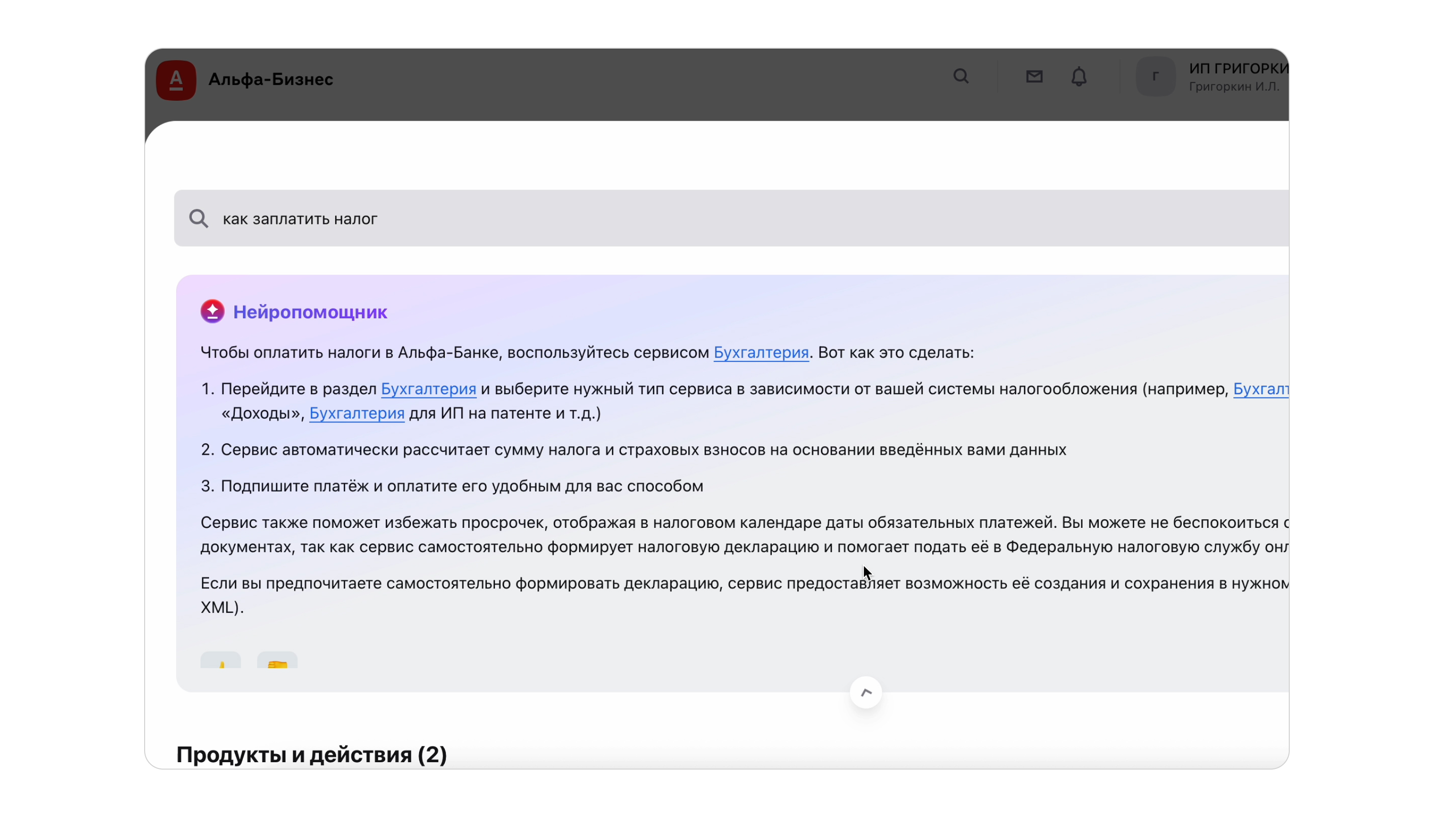

- Консультации: Альфа-Банк, Точка, СберБизнес, ПСБ.

- Упрощение навигации: Точка, Альфа-Банк, СберБанк.

- Решение ежедневных задач: Точка.

-

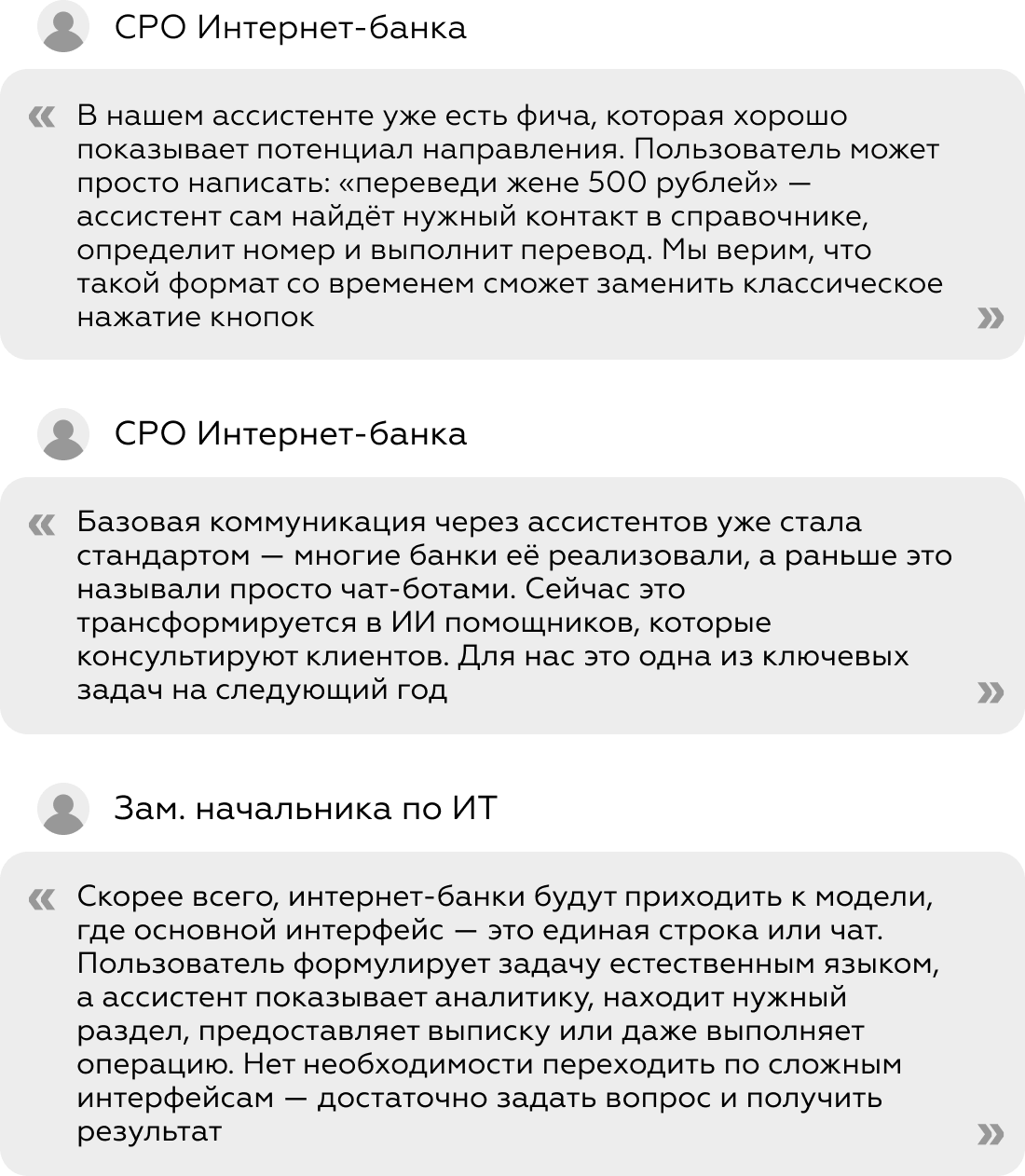

Два типа ассистентов

Ассистенты стали первым массовым форматом внедрения ИИ в интернет-банки. На рынке есть два типа: универсальные (как поисковик на базе моделей вроде ЯндексGPT) и «банковские» — встроенные в сценарии интернет-банка и обученные на базе знаний и контексте банка.

-

В чем разницаУниверсальные ассистенты сильно уступают специализированным: они не учитывают канал, роль и задачи пользователя, не встроены в реальный путь, не понимают продуктовую линейку, функциональный контур и актуальное состояние сервисов, поэтому часто дают обобщённые или нерелевантные ответы и отправляют пользователя за помощью в другие каналы.

Разницу в качестве консультаций хорошо видно на задаче «сдать налоговую декларацию через интернет-банк». Ассистент на универсальной модели даёт лишь общую справку без привязки к конкретному пользователю, дате и возможностям интернет-банка. Ассистент на «банковской» модели учитывает контекст интернет-банка и пользователя и сразу навигирует его в нужный раздел бухгалтерии.

Даже AI-ассистенты на «банковских» моделях пока не справляются с индивидуальными запросами. В кейсе с декларацией УСН за 2024 год ассистент выдал длинный общий ответ: перечислил возможные причины, почему статус мог не обновиться, и подсказал, где проверить задачи в бухгалтерии, но так и не ответил, была ли декларация сдана. Живой консультант сразу проверил данные, подтвердил факт сдачи и объяснил, что статус просто не обновился и его нужно поменять вручную.

Альфа-Банк встроил нейропомощника в поисковую строку интернет-банка. Пользователь формулирует запрос своими словами, а помощник выдает структурированную справку и релевантные ссылки на нужные разделы. Такой формат органично встраивается в CJM: поиск — естественная точка входа, когда нужно быстро решить задачу. Разделение ролей снижает риски и когнитивную нагрузку: поиск и нейропомощник — для навигации, чат — для консультаций, где при сложных запросах всегда может подключиться оператор.

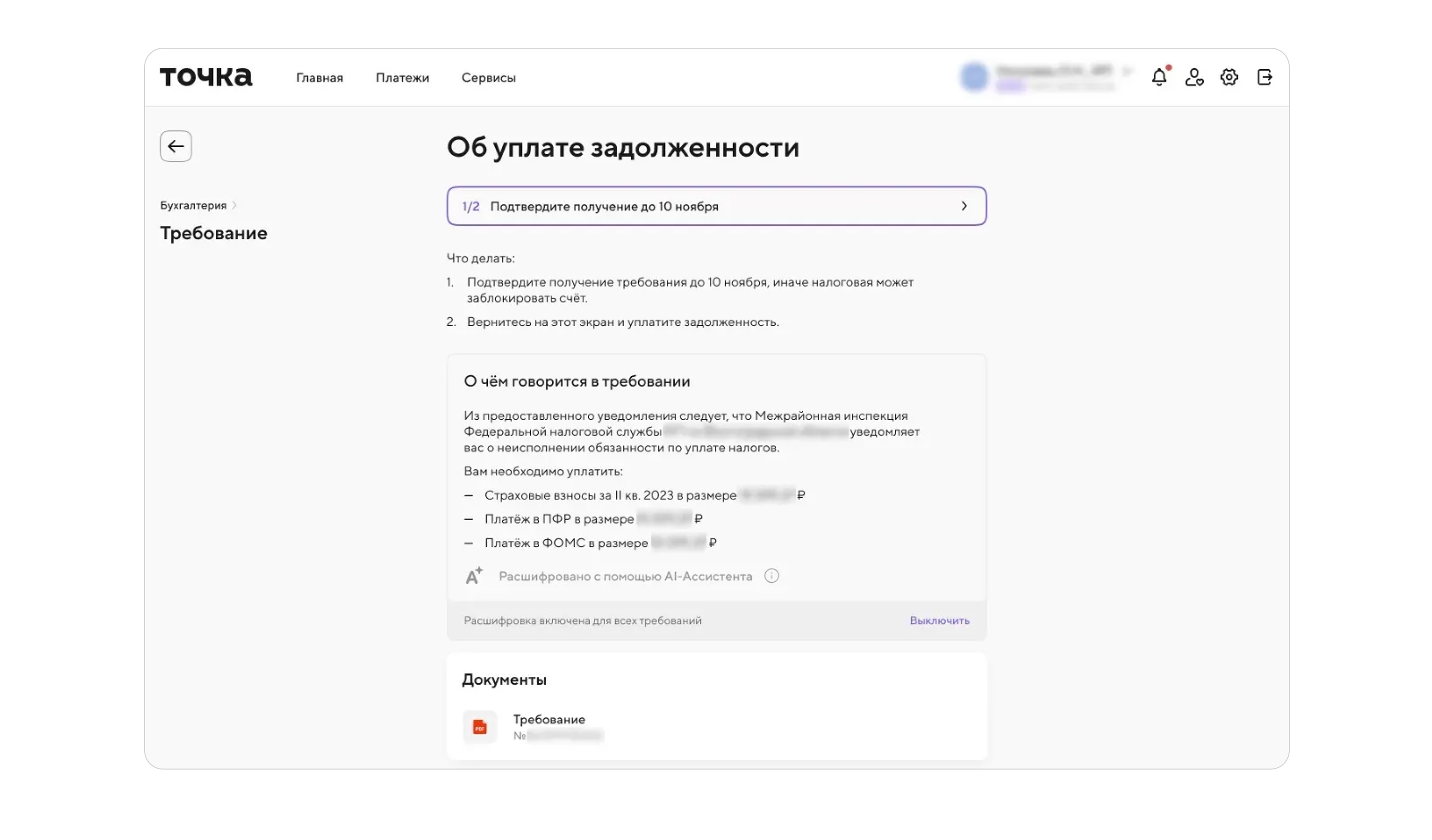

Показательный пример — интернет-банк Точки: онлайн-бухгалтерия автоматически анализирует документы от ФНС и за несколько секунд пересказывает их простыми словами с помощью ИИ, избавляя пользователей от необходимости разбираться в сложных формулировках.

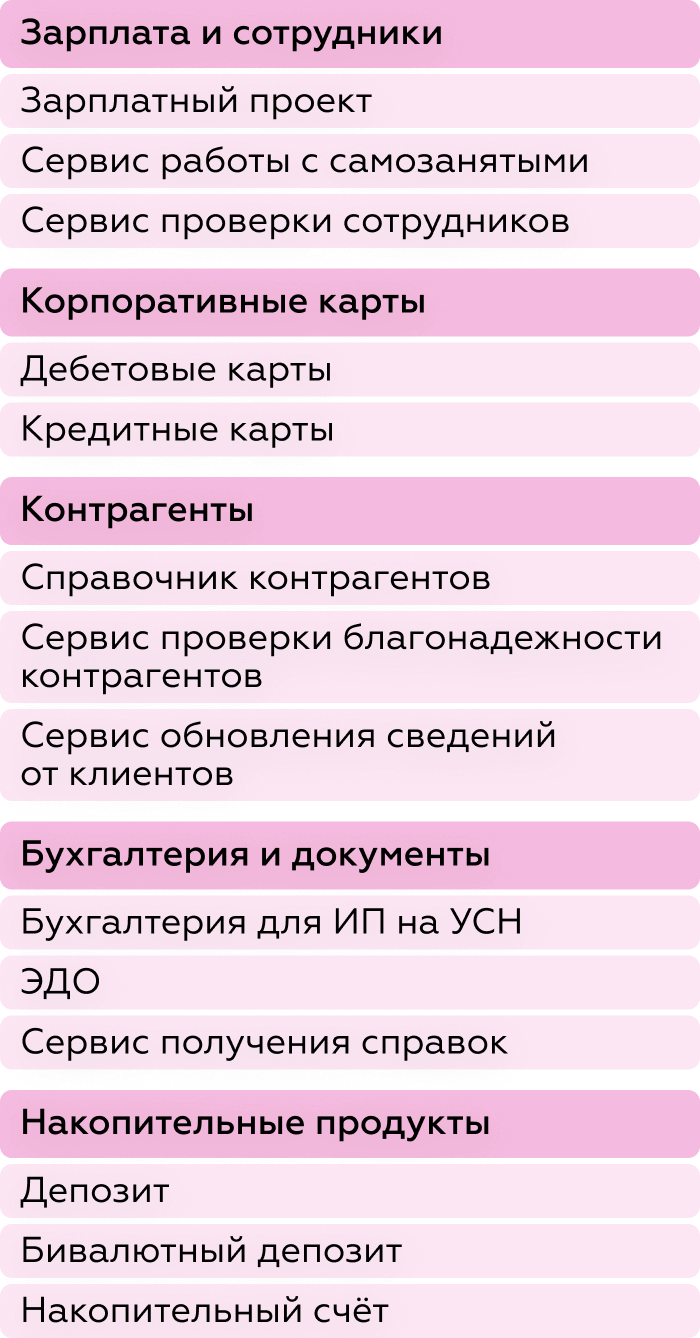

Одна из ключевых задач банков на развитом рынке цифровых сервисов — обеспечить одинаково качественный пользовательский опыт для разных типов клиентов: компаний разного размера (малый, средний, крупный), отраслей (торговля, производство, ВЭД и др.), а также разных ролей внутри одной компании — руководителей, бухгалтеров, сотрудников крупных организаций (за рамками нашего сегодняшнего фокуса на малом бизнесе), а также фрилансеров, где один человек олицетворяет весь бизнес.

Чем универсальнее банк и чем более разнообразен его клиентский портфель, тем острее стоит эта задача. Вариантов её решения два:

- Cоздавать отдельные личные кабинеты для разных категорий клиентов, что ведёт к росту финансовых и временных затрат и ограничивает переиспользование лучших UX-практик между ними.

- Развивать интернет-банк так, чтобы интерфейс и функционал могли подстраиваться под разные клиентские кейсы.

Когда бизнес развивается, меняются его процессы и потребности: появляется новая инфраструктура, растут обороты, усложняется управление операциями. Универсальный интернет-банк должен «расти» вместе с клиентом и предлагать новые сервисы в тот момент, когда они становятся нужны.

Например, пока у компании одна—две торговые точки, потребность в продвинутых инструментах управления наличностью минимальна. Но по мере расширения сети и увеличения объёмов наличных возникает задача безопасно, быстро и удобно вносить крупные суммы. В этот момент бизнесу становятся нужны сервисы самоинкассации: сотрудники вносят наличные через банкоматы по коду, сформированному в личном кабинете компании, без использования физических карт.

Это удобно для бизнеса с большим количеством точек продаж, где держать отдельную карту на каждого сотрудника дорого и неудобно, а передавать одну карту нескольким людям нельзя по закону.

|

Таким образом, коды самоинкассации логично продолжают клиентский путь растущего ритейла: бизнес расширяется → растёт количество точек и объём наличных → появляется потребность в самоинкассации → интернет-банк предлагает инструмент, который закрывает эту задачу. |

Сервис самоинкассации с авторизацией по коду в банкомате становится актуальным nice-to-have функционалом для розницы с большой сетью торговых точек.

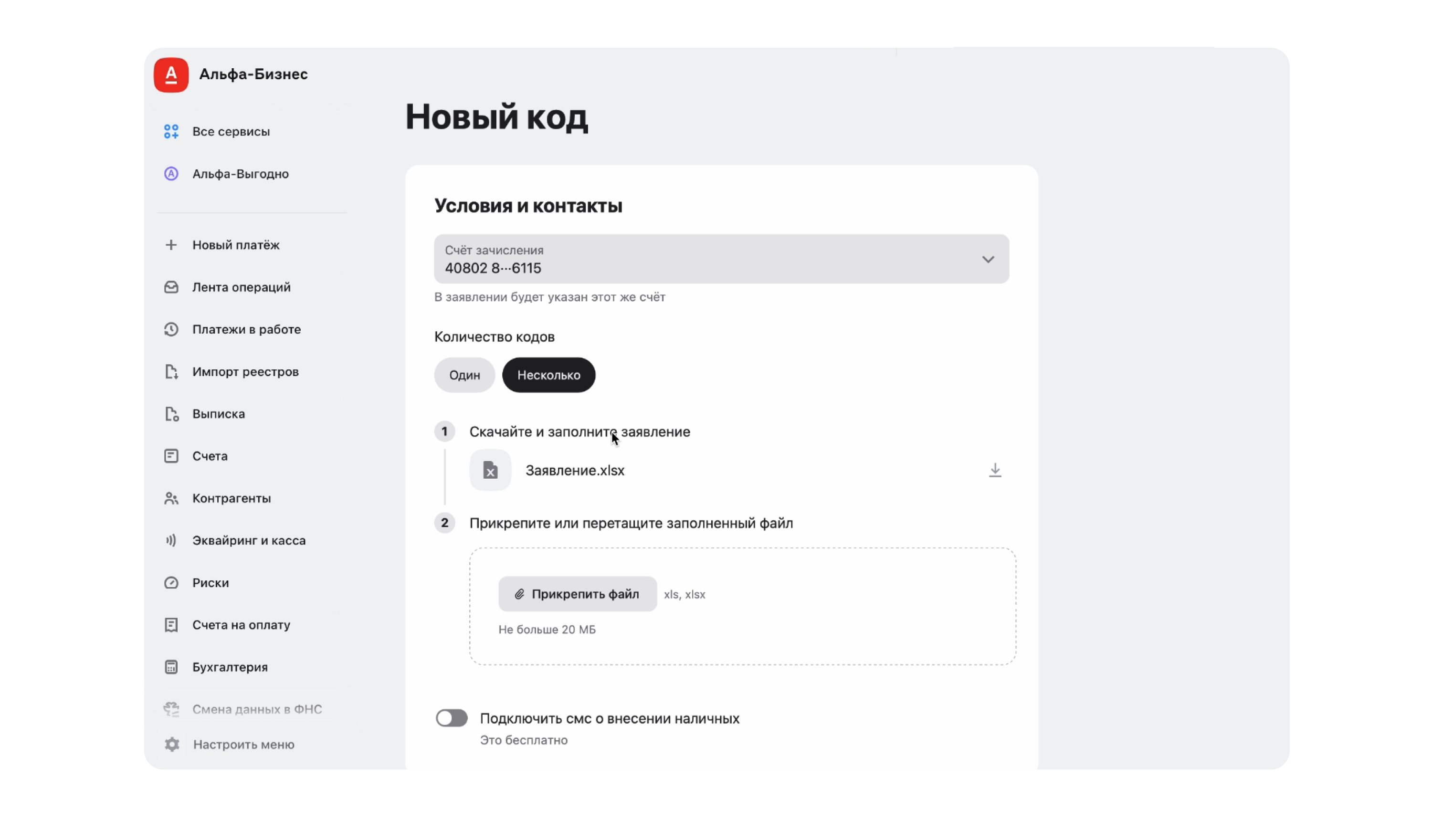

Возможность внести деньги на счет с помощью кода самоинкассации есть у 6 из 11 исследуемых банков. Исследование показало, что несмотря на узкую потребность, сервис разививается и банки добавляют новый функционал:

- создание нескольких кодов самоинкассации одновременно (2 банка);

- управление SMS-информированием о внесении наличных (1 банк);

- работа сразу с несколькими кодами в рамках одного действия (3 банка).

Коды выпускаются мгновенно, можно создать сразу несколько, подключить бесплатные SMS-уведомления о внесении наличных. Интерфейс управления поддерживает гибкую настройку: фильтрацию по статусу, счёту, телефону и SMS, возможность скрывать лишние фильтры и закреплять нужные столбцы. Любой код при необходимости можно деактивировать, отчёт по кодам выгружается в Excel — как полностью, так и по выбранным позициям. На странице сервиса есть раздел помощи (FAQ) с ответами на ключевые вопросы.

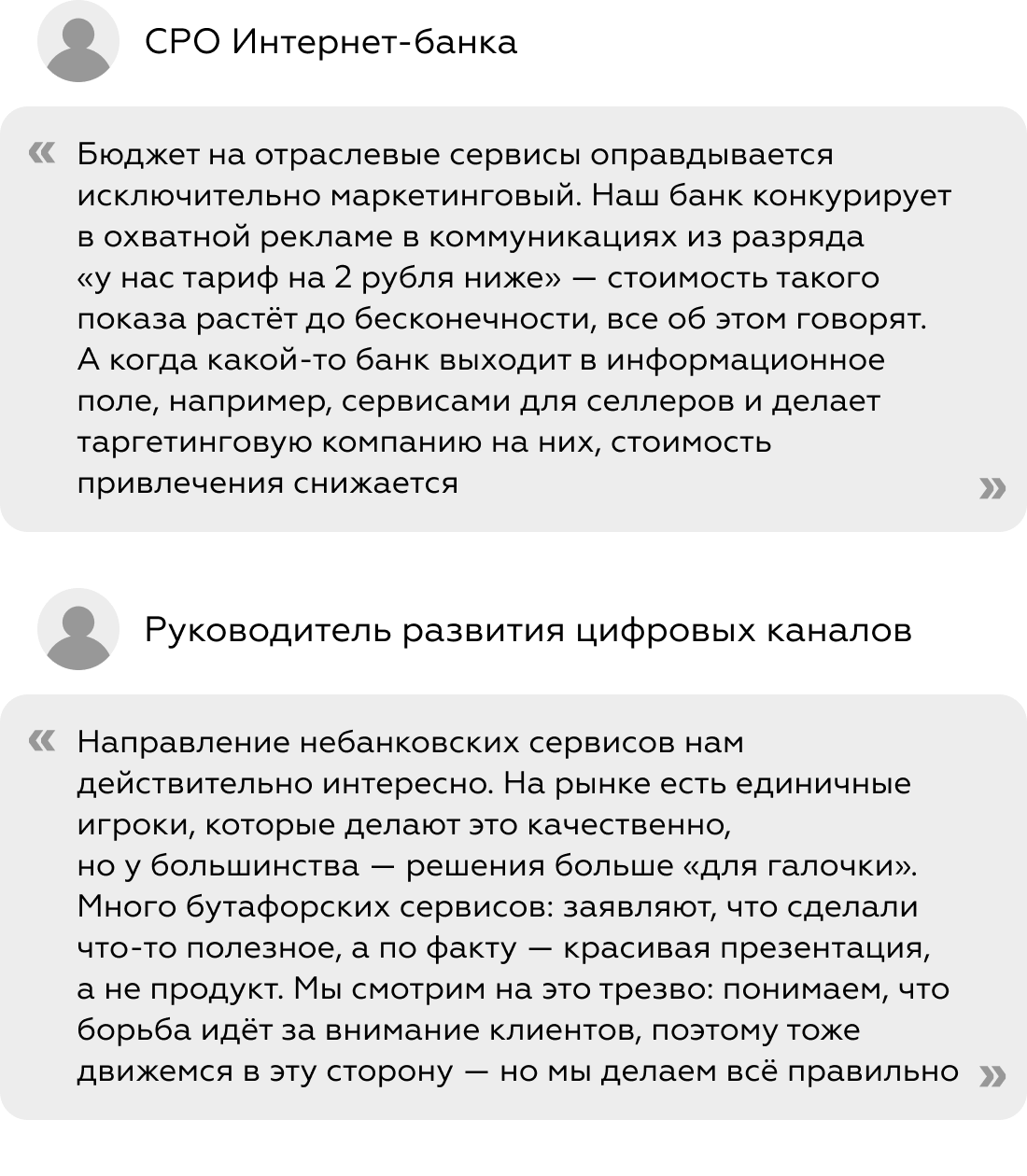

Когда базовый клиентский опыт по ключевым банковским продуктам уже выровнялся по рынку, удерживать конкурентное преимущество без отраслевых решений практически невозможно. Небанковские сервисы для конкретных отраслей привлекают внимание клиентов и усиливают ценность интернет-банка.

Каждый год мы расширяем систему оценки и анализируем качество реализации тех отраслевых решений, которые получают наибольшее распространение на рынке.

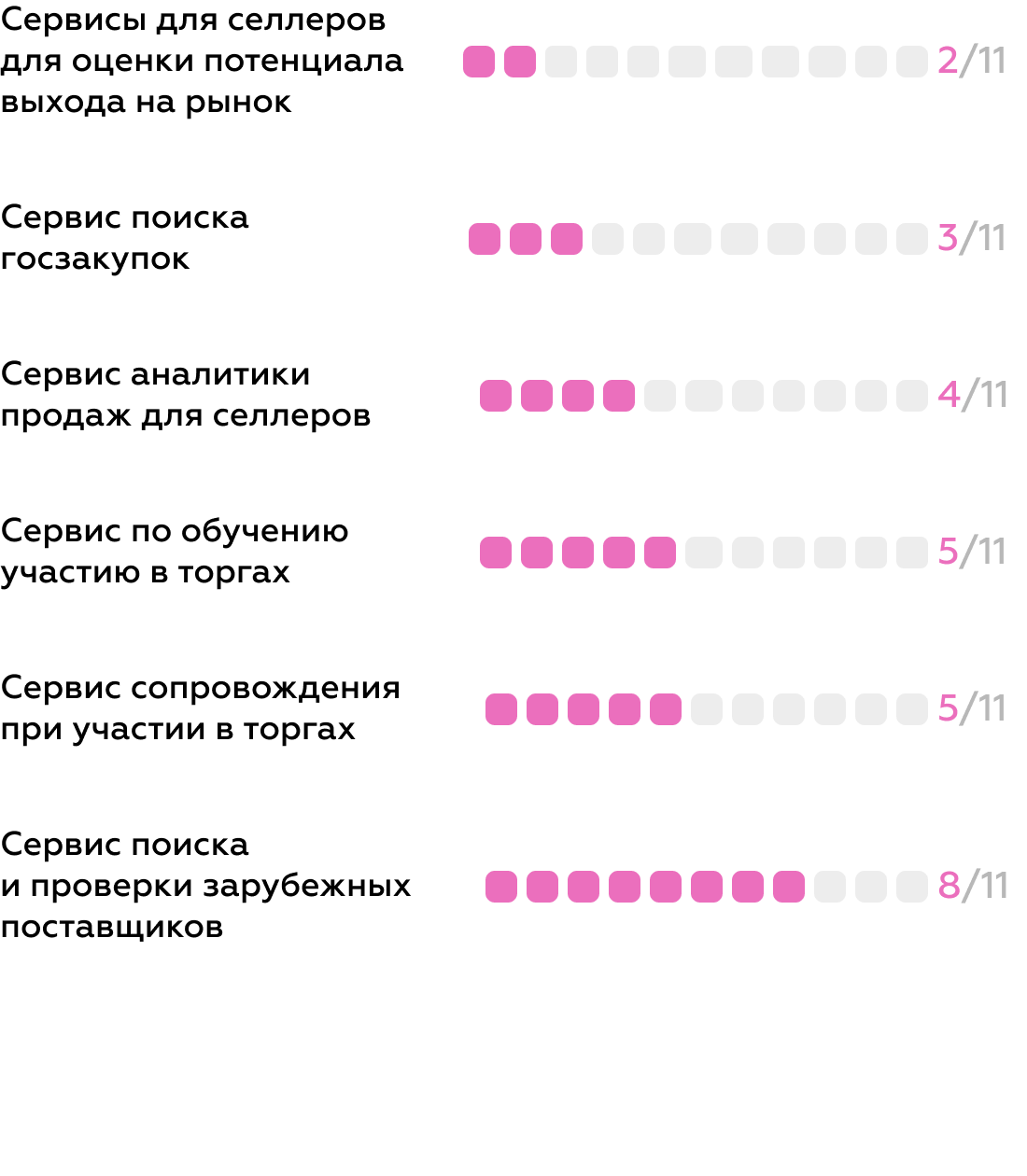

В 2024 году мы добавили 42 критерия для оценки функционала сервисов для селлеров, в этом году — ещё 11 критериев для оценки функционала по работе с госзакупками. Также в системе оценки мы рассматриваем сервисы для ВЭД — их развивают большинство банков.

- Для розницы — продвижение «районного» бизнеса и конструкторы сайтов для интернет-магазинов;

- для ресторанов — сервисы чаевых и автоматизации бронирований;

- для селлеров — аналитика, обучение, сервисы закупки товаров из-за рубежа и создания карточек на маркетплейсах;

- для транспортных компаний — управление автопарком и поиск заказов;

- для строительства — поиск и сопровождение тендеров.

Современный банк должен обеспечивать качественный UX не только для разных типов компаний, но и для разных ролей внутри них. Традиционный взгляд «клиент = компания» уже недостаточен: в интернет-банк заходят люди с разными задачами — руководители, бухгалтеры, фрилансеры. Они ожидают, что интерфейс будет подстроен под их рабочий контекст и не будет перегружен лишним функционалом.

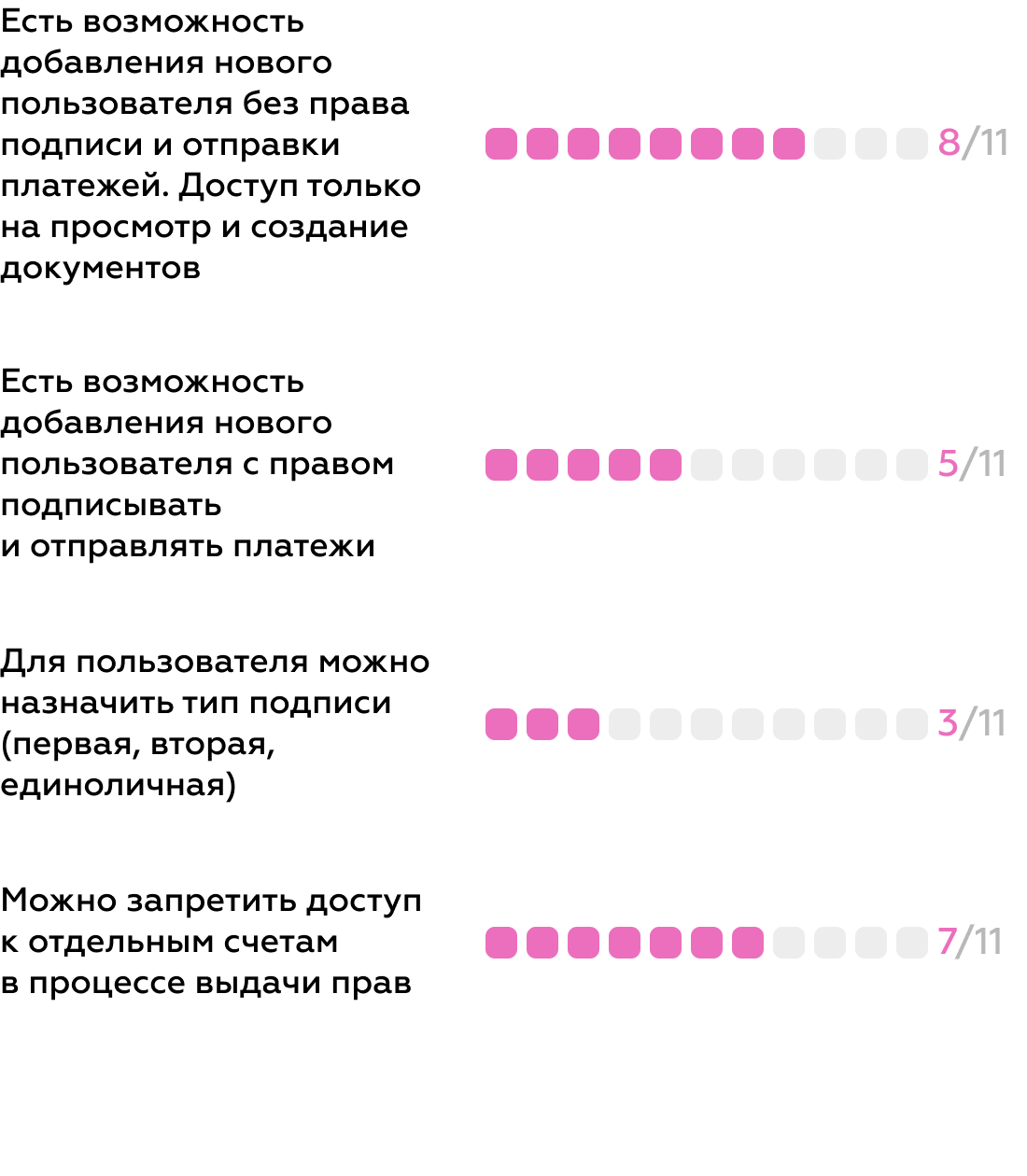

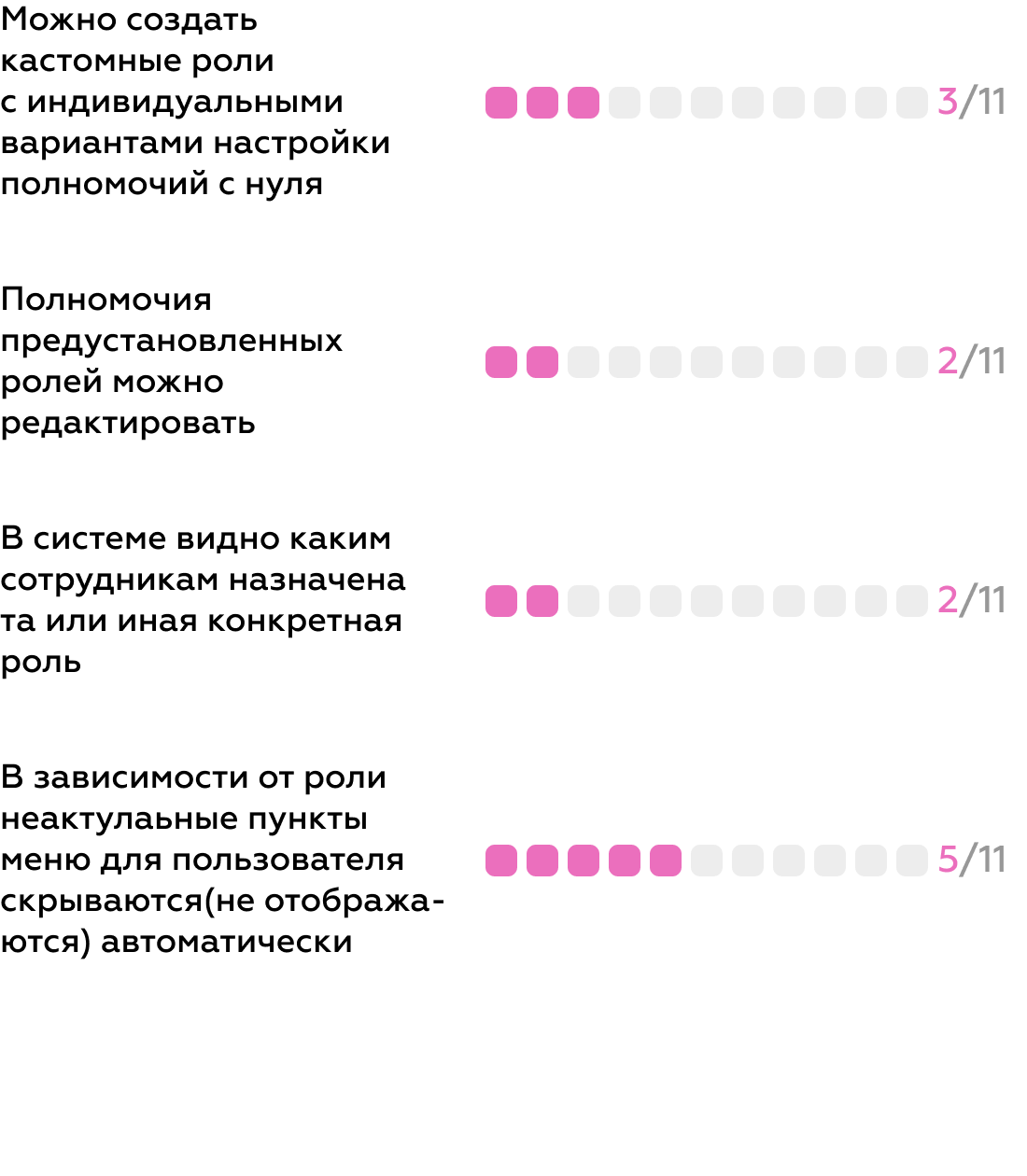

Развитие в сторону персонализации под роли началось с простого механизма — выдачи доступов с разными уровнями прав. Эта базовая функция стала нормой для рынка: в 2025 году в 8 банках уже можно добавить пользователя без права подписи и отправки платежей.

Некоторые банки добавили в интерфейс возможность создавать собственные роли с нужным уровнем прав либо возможность назначать пользователям предустановленные ролевые профили.

Функциональность оказалась невостребованной: мы видим это по уровню реализаций ролевых моделей на рынке и по инсайтам от пользователей — большинство компаний продолжают работать в интернет-банке с одного аккаунта, а также руководители не готовы тратить время на настройку и выдачу доступов.

Сейчас многие банки развивают ручную кастомизацию интерфейса: пользователь сам может настраивать главную и другие страницы под свои задачи.

Примерно половина интернет-банков уже позволяет менять структуру:

- в 6 из 11 можно добавлять и удалять пункты главного меню,

- в 8 из 11 — управлять видимостью разделов,

- в 5 из 11 — менять порядок и отображение счетов на главном экране.

Однако по результатам интервью 8 из 10 респондентов не используют ручную кастомизацию и не видят в ней ценности: настройка интерфейса требует времени, которого у них нет, а стандартное расположение разделов проще запомнить и использовать в повседневной работе.

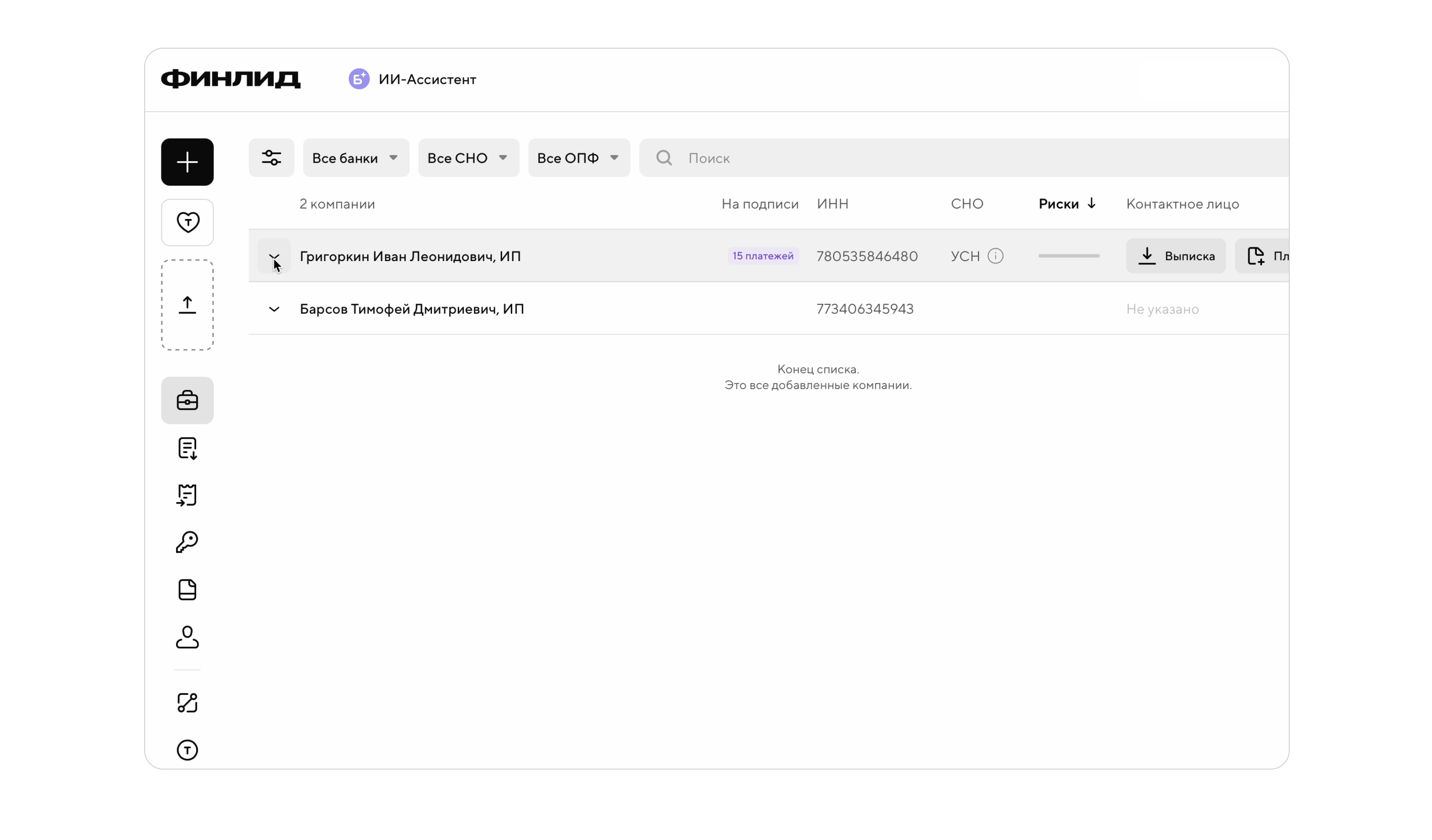

Идея в том, чтобы интерфейс сам подстраивался под контекст роли без ручных настроек и сложных действий со стороны пользователя. На рынке пока практически нет решений с ролевой персонализацией, исключение — отдельный личный кабинет для бухгалтера в Точке. Работа со всеми клиентами в одном окне вне зависимости от банка, автоматизированный биллинг, зарплата и массовое добавление сотрудников, интеграции с 1С и доступ к профессиональному сообществу.

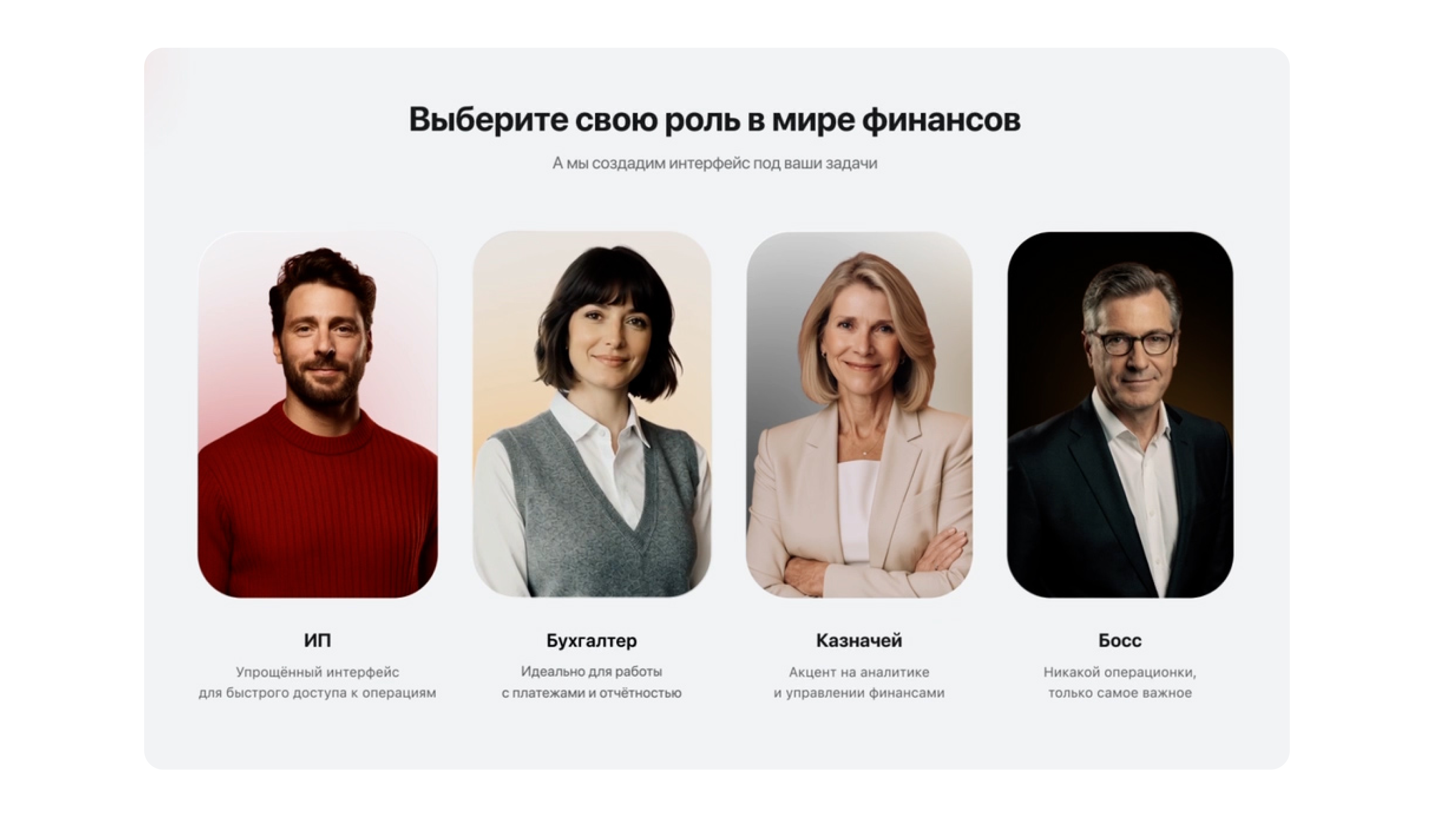

Альфа-Банк анонсировал иной подход. Пользователь выбирает своего «персонажа» — ИП, бухгалтер, казначей, руководитель — и главная страница автоматически формируется под задачи выбранной роли.

Мы посмотрели на все существующие на рынке сервисы, оценили ценность их фич для пользователей и разделили функциональность на три уровня:

- Must-have — без этого невозможно решить задачу или это уже стандарт, реализованный в подавляющем большинстве банков; отсутствие такого функционала вызывает негативный контраст.

- Nice-to-have — функции для узких сценариев, редких случаев или продуктовых экспериментов.

- Best-service — решения, которые заметно упрощают пользовательский путь и с высокой вероятностью влияют на конверсию.

Уровень каждой фичи мы определяем по совокупности факторов:

- Экспертное видение Markswebb, основанное на многолетней оценке интернет-банков и понимании «границы нормы».

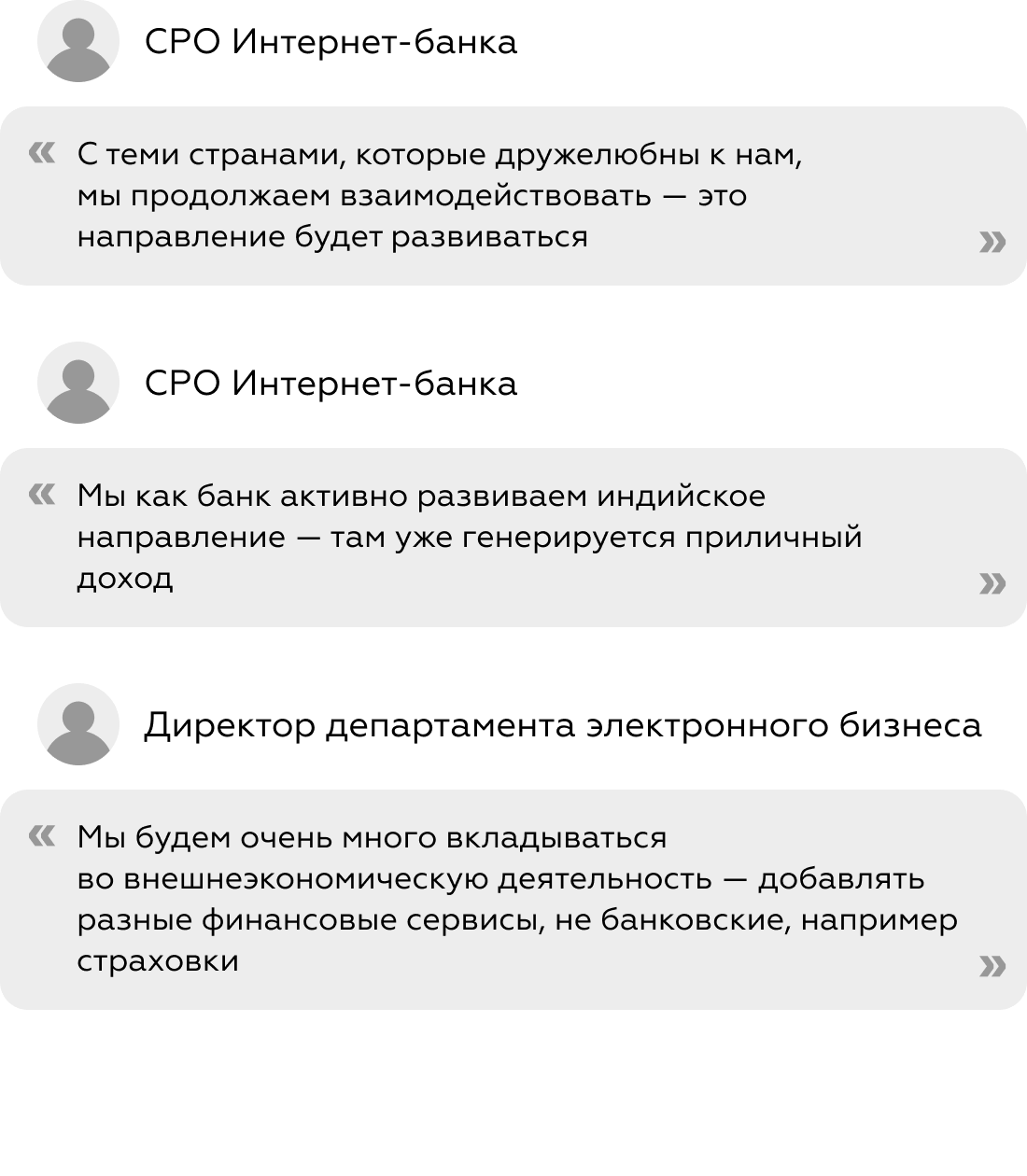

- Интервью с экспертами банков о планах развития, приоритетах и мотивах появления/отсутствия функционала.

- Интервью с пользователями — частота использования, ощущаемая ценность, влияние на скорость и качество работы.

- Распространенность решения на рынке — массовая практика, точечные внедрения или единичные инновации; влияние внешнего контекста, о котором мы говорили ранее.

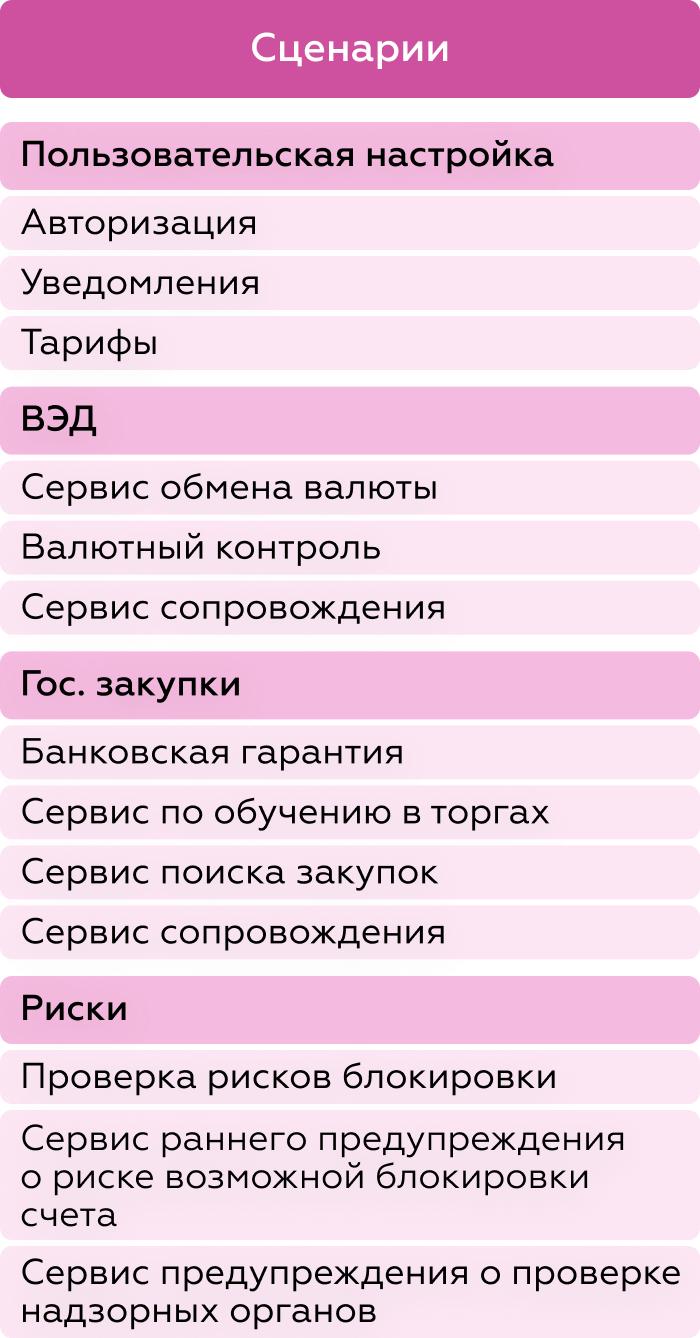

Один из самых частотных и критичных сценариев

User story: мне нужен выбор способов входа, чтобы я мог продолжить работу в системе, если забуду пароль, потеряю устройство или основной метод авторизации окажется недоступен из-за технического сбоя.

Это делают все пользователи и регулярно сталкиваются с недоступностью входа из-за недоставленных SMS, утери телефона или технических сбоев. Современный интернет-банк должен обеспечивать непрерывный доступ, предлагая несколько удобных и безопасных способов авторизации.

На фоне нестабильной работы операторов связи и сбоев SMS банкам критично важно давать пользователям альтернативу: 9 из 11 исследованных интернет-банков уже предлагают несколько вариантов входа.

- Базовый набор — авторизация по логину и паролю плюс внешний носитель (токен, сертификат).

- Отдельные игроки развивают более продвинутые способы: вход через Госуслуги, по QR-коду, PIN-коду или биометрии.

В условиях уязвимости SMS-канала задача банков — обеспечить устойчивый доступ в систему за счёт альтернативных методов авторизации.

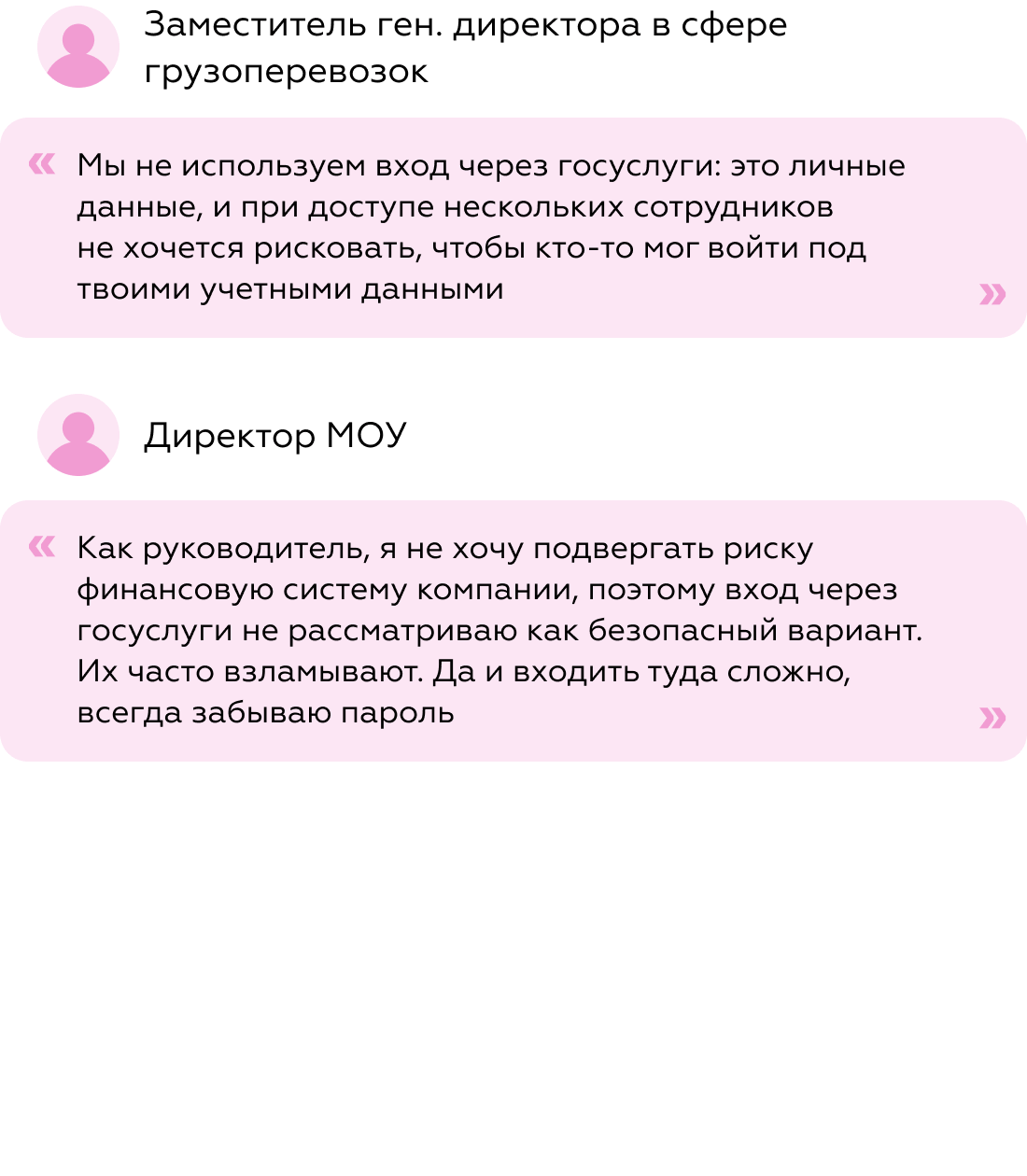

Этот способ не подходит компаниям, где в интернет-банк входят несколько сотрудников: руководитель не будет передавать личный аккаунт, а значит задача резервного доступа не решается. Пользователи также воспринимают вход через Госуслуги как менее безопасный и неудобный из-за сложного процесса авторизации, фактически он работает в основном для соло-предпринимателей.

В итоге только 3 из 11 банков предлагают вход через Госуслуги, а малое распространение связано с тем, что и компании, и банки считают этот способ небезопасным и сопряжtнным со сложным пользовательским путём. Зрелый интернет-банк должен предлагать более удобные и универсальные варианты авторизации.

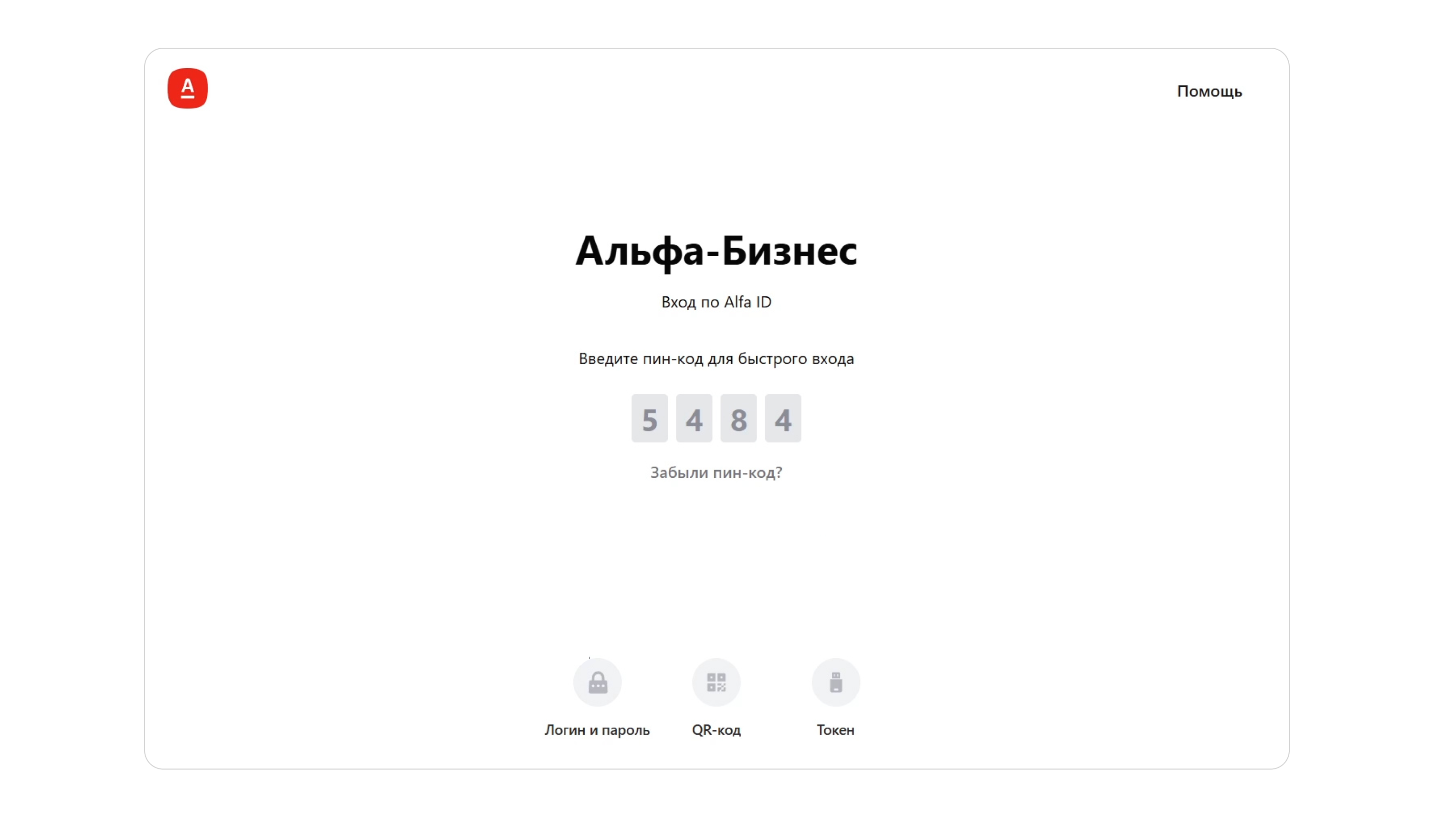

Это способы входа, которые не зависят от SMS и конкретного устройства и занимают всего несколько секунд. Вход по биометрии есть у четырех банков из 11, через скан QR в приложении — тоже. Уникальная реализация Альфа-Банка — авторизация через код: вход в интернет-банк занимает всего несколько секунд и по уровню защиты сопоставим с классическими способами авторизации.

Продуктовая задача

User story: мне нужно открыть депозит в интернет-банке с понятными условиями и без визита в отделение, чтобы безопасно разместить свободные средства и точно понимать сроки, ставки и доступность средств.

После базовых сценариев доступа логично перейти к продуктовым задачам, которые бизнес решает в интернет-банке.

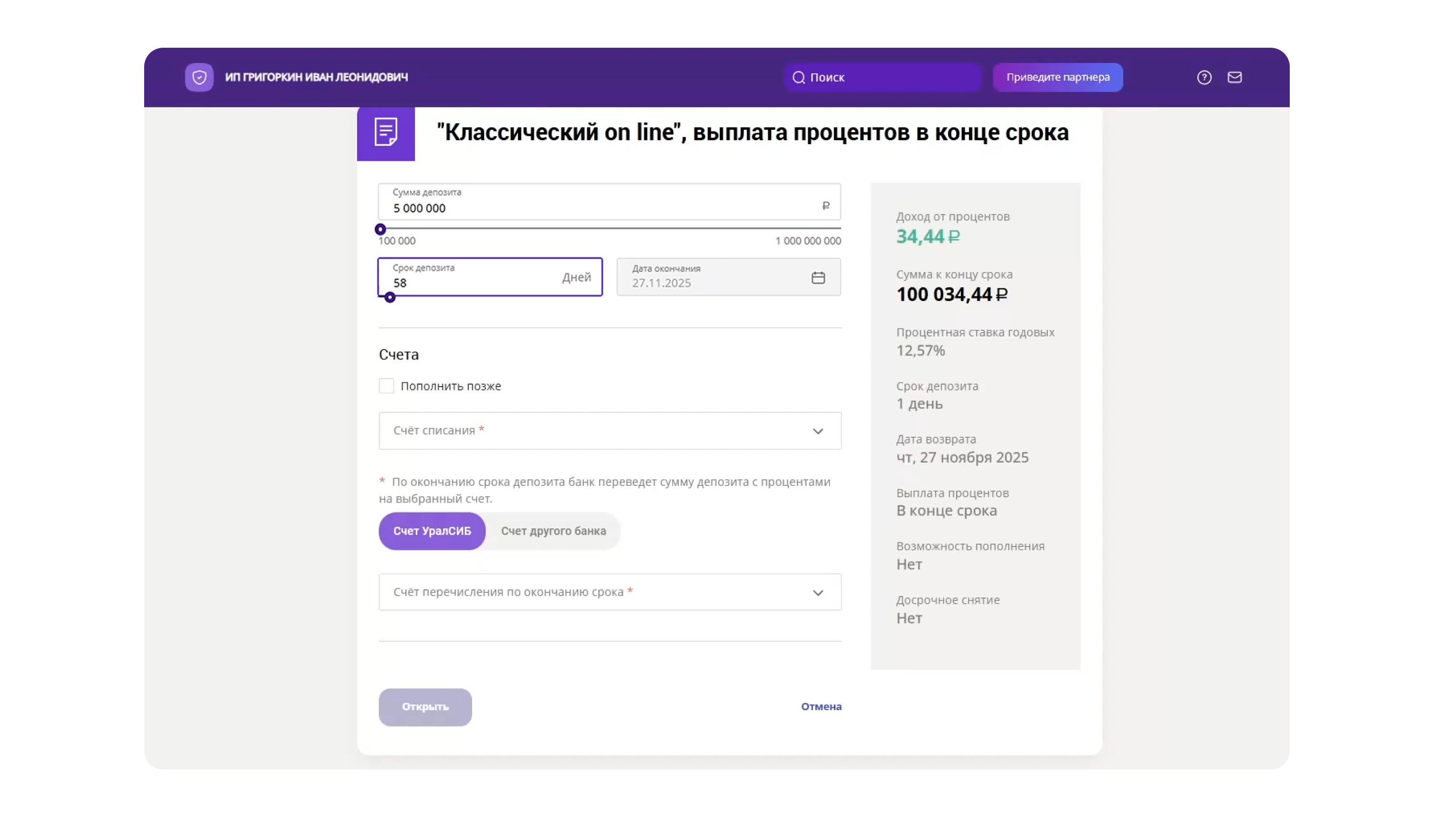

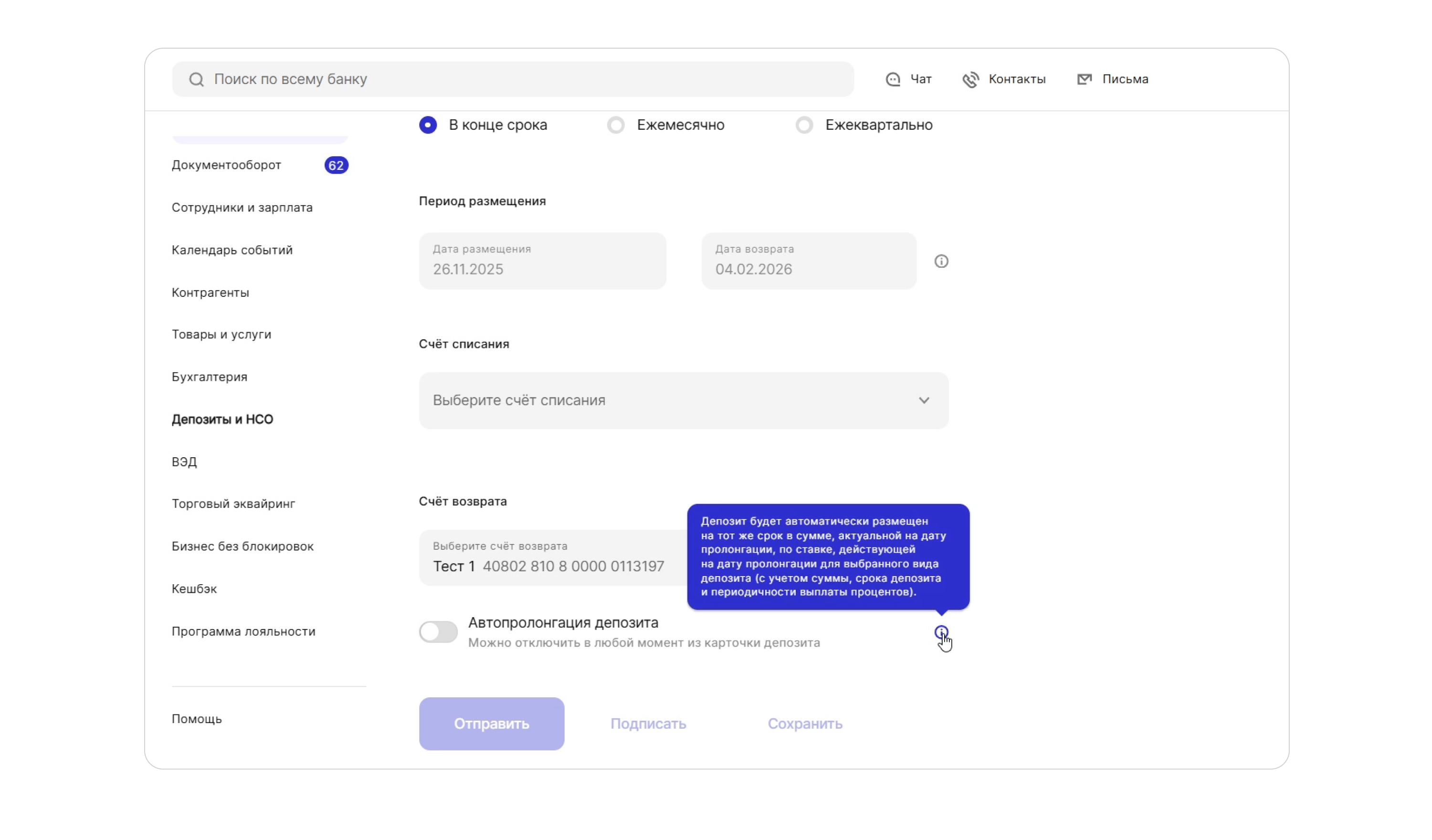

Депозит можно разместить онлайн во всех 11 банках и в 10 из 11 — рассчитать доходность до открытия. Отличия появляются в том, насколько удобно банк помогает разместить депозит и какой дополнительный функционал предлагает для отдельных типов клиентов. Пример справа — Банк Уралсиб.

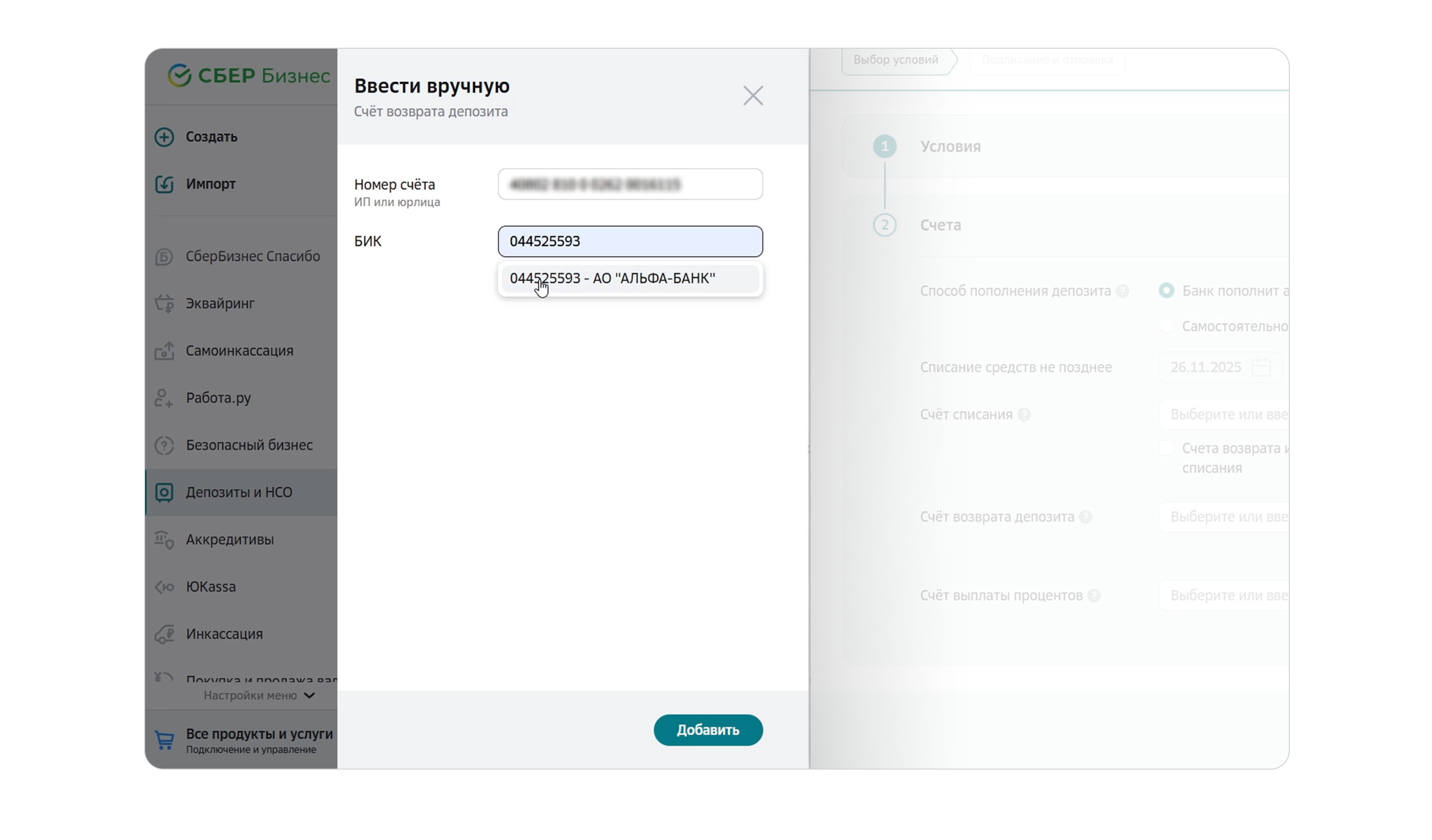

Возможность выбрать счет другого банка для списания суммы или начисления процентов в заявке на депозит есть у 6 из 11 банков. В Сбере пользователь может указать любые внешние счета и даже настроить это отдельно дял разных типов операций. Это удобно компаниям, которые ведут расчёты через несколько банков и распределяют обороты между разными счетами.

ПСБ максимально упрощает рутину: в форме заявки на депозит сразу можно подключить автоматическую пролонгацию — уникальная реализация на рынке. Эта опция снимает с пользователя необходимость отслеживать дату окончания вклада и продлевать его вручную, исключает паузы в начислении процентов и особенно удобна при работе с несколькими депозитами.

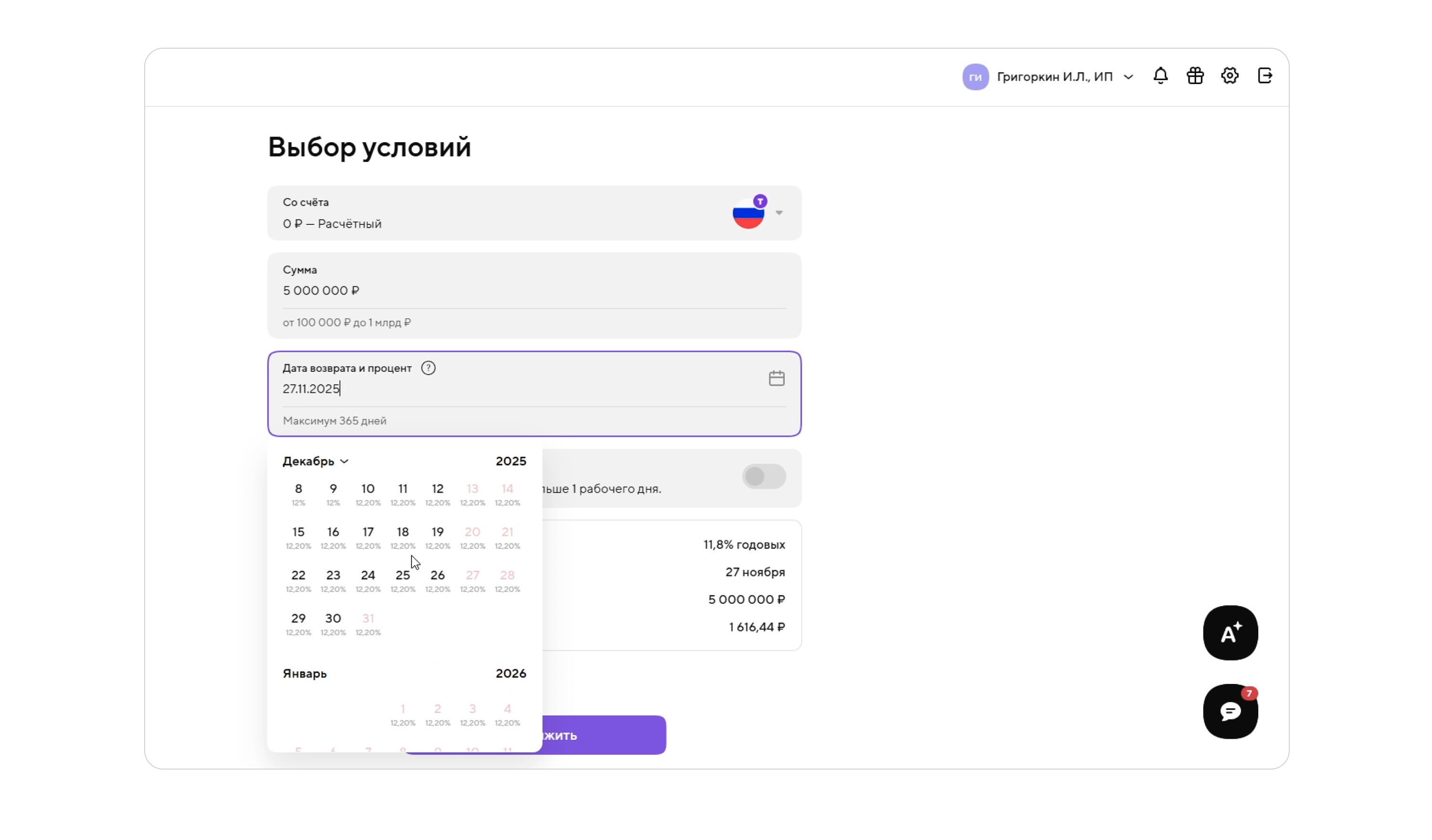

Точка упрощает выбор условий депозита: ставка сразу отображается в календаре для каждой доступной даты. В большинстве банков процент и доходность видны только после выбора срока, здесь же пользователь получает эту информацию на шаг раньше. Это заметно сокращает время принятия решения и делает условия депозита более предсказуемыми.

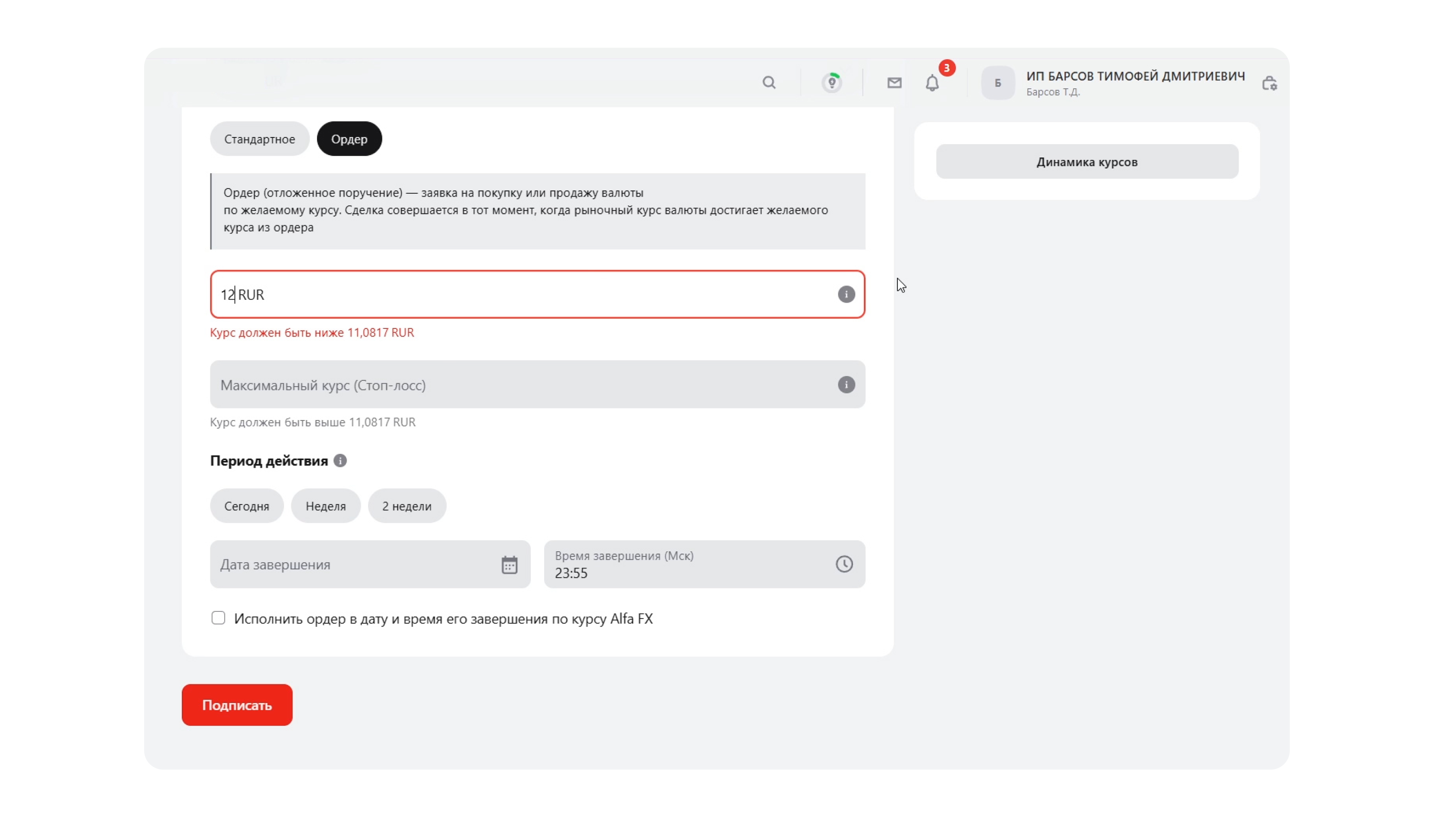

Обмен перед отправкой валютного платежа

User story — я регулярно совершаю валютные операции в рамках ВЭД, поэтому хочу иметь возможность обменивать валюту заранее и по предсказуемому курсу.

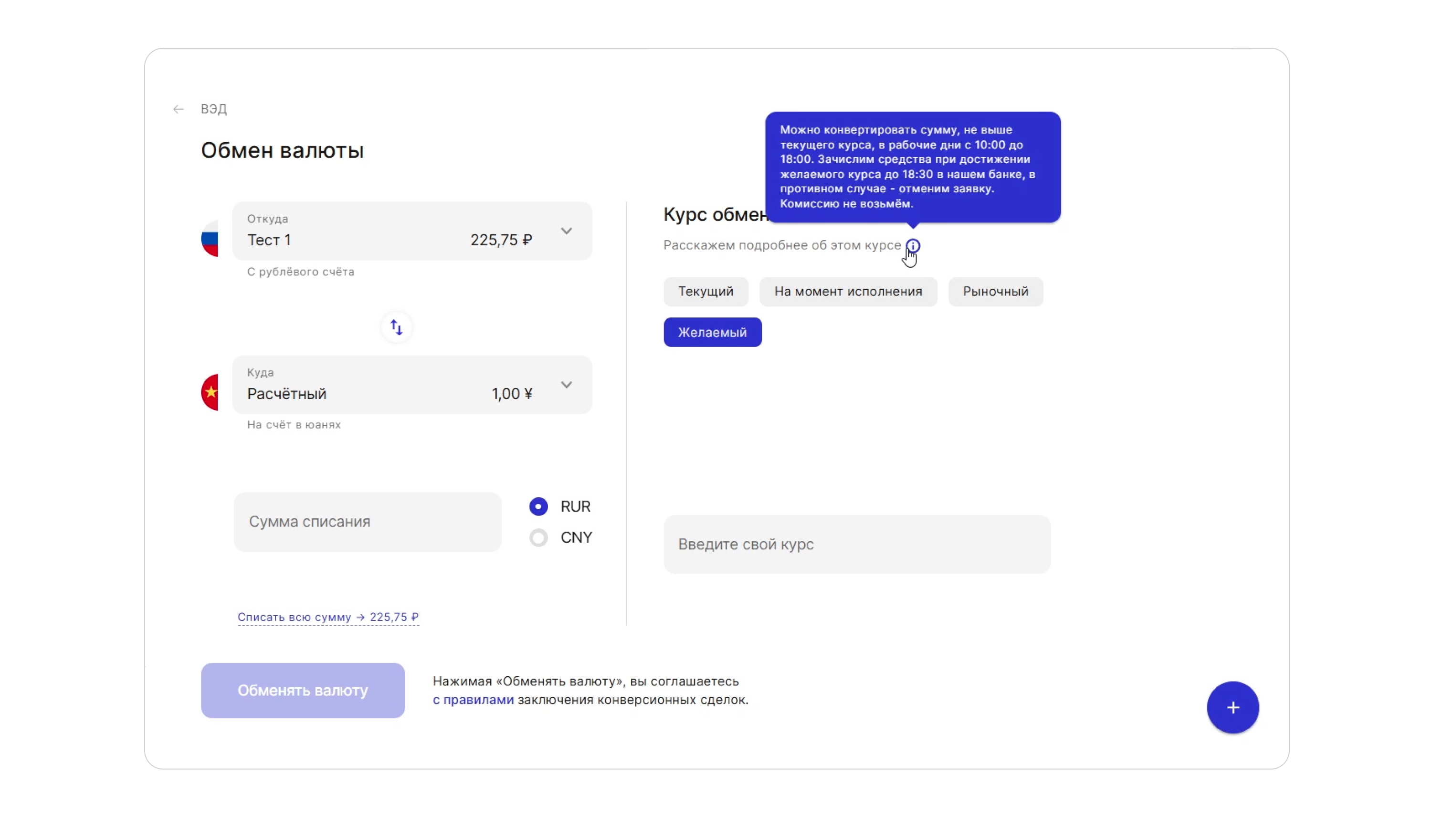

Рынок достиг базового стандарта по сценарию обмена валюты: в 10 из 11 банков есть единая форма для любых конверсионных операций, а в 7 из 11 внутри этой формы сразу отображаются курсы покупки и продажи.

Это особенно важно на фоне активного перезапуска и развития сервисов ВЭД: бизнесу всё чаще требуется регулярный обмен валюты, и интернет-банк должен обеспечивать удобный, прозрачный и предсказуемый процесс конвертации.

Это фукнционал для тех, кто работает с валютой больше среднего по рынку. Такая функция встречается только у 4 из 11 исследуемых игроков и закрывает потребности компаний, которым важно не зависеть от текущего курса и проводить операции в пределах установленного значения. Пример справа — ПСБ.

В Альфа-Банке заявка может быть бессрочной — остаётся активной до достижения заданного курса или ручной отмены, без ограничения по сроку, что снимает необходимость следить за рынком. Дополнительно система не позволяет указать курс хуже текущего рыночного, то есть ордер всегда привязан к биржевому курсу и не допускает заведомо невыгодных условий. Сейчас бессрочные ордера есть у 1 из 11 банков, а ограничение на указание курса ниже рынка — у 2 из 11.

-

1Для исследования были выбраны 10 банков: топ-50 по объему средств на счетах бизнеса, самые популярные по количеству поисковых запросов в Яндексе вида «счет ИП *название банка» и топ-3 рейтинга 2024 года. Один банк присоединился по собственной инициативе. ПСБДинамика места интернте-банка год к году. ▲1Оценки по шкале от 0 до 100 баллов. 94,2

-

2Для исследования были выбраны 10 банков: топ-50 по объему средств на счетах бизнеса, самые популярные по количеству поисковых запросов в Яндексе вида «счет ИП *название банка» и топ-3 рейтинга 2024 года. Один банк присоединился по собственной инициативе. Альфа-БанкДинамика места интернте-банка год к году. ▼1Оценки по шкале от 0 до 100 баллов. 91,4

-

3Для исследования были выбраны 10 банков: топ-50 по объему средств на счетах бизнеса, самые популярные по количеству поисковых запросов в Яндексе вида «счет ИП *название банка» и топ-3 рейтинга 2024 года. Один банк присоединился по собственной инициативе. ТочкаОценки по шкале от 0 до 100 баллов. 74,9

-

4Для исследования были выбраны 10 банков: топ-50 по объему средств на счетах бизнеса, самые популярные по количеству поисковых запросов в Яндексе вида «счет ИП *название банка» и топ-3 рейтинга 2024 года. Один банк присоединился по собственной инициативе. СберБанкОценки по шкале от 0 до 100 баллов. 73,6

-

5Для исследования были выбраны 10 банков: топ-50 по объему средств на счетах бизнеса, самые популярные по количеству поисковых запросов в Яндексе вида «счет ИП *название банка» и топ-3 рейтинга 2024 года. Один банк присоединился по собственной инициативе. ВТБДинамика места интернте-банка год к году. ▲2Оценки по шкале от 0 до 100 баллов. 68,5

-

6Для исследования были выбраны 10 банков: топ-50 по объему средств на счетах бизнеса, самые популярные по количеству поисковых запросов в Яндексе вида «счет ИП *название банка» и топ-3 рейтинга 2024 года. Один банк присоединился по собственной инициативе. Т-БанкДинамика места интернте-банка год к году. ▼1Оценки по шкале от 0 до 100 баллов. 67,4

-

7Для исследования были выбраны 10 банков: топ-50 по объему средств на счетах бизнеса, самые популярные по количеству поисковых запросов в Яндексе вида «счет ИП *название банка» и топ-3 рейтинга 2024 года. Один банк присоединился по собственной инициативе. СовкомбанкДинамика места интернте-банка год к году. ▲1Оценки по шкале от 0 до 100 баллов. 58,9

-

8Для исследования были выбраны 10 банков: топ-50 по объему средств на счетах бизнеса, самые популярные по количеству поисковых запросов в Яндексе вида «счет ИП *название банка» и топ-3 рейтинга 2024 года. Один банк присоединился по собственной инициативе. ГазпромбанкДинамика места интернте-банка год к году. ▲1Оценки по шкале от 0 до 100 баллов. 56,4

-

9Для исследования были выбраны 10 банков: топ-50 по объему средств на счетах бизнеса, самые популярные по количеству поисковых запросов в Яндексе вида «счет ИП *название банка» и топ-3 рейтинга 2024 года. Один банк присоединился по собственной инициативе. Банк УралсибДинамика места интернте-банка год к году. новый участникОценки по шкале от 0 до 100 баллов. 53,9

-

10Для исследования были выбраны 10 банков: топ-50 по объему средств на счетах бизнеса, самые популярные по количеству поисковых запросов в Яндексе вида «счет ИП *название банка» и топ-3 рейтинга 2024 года. Один банк присоединился по собственной инициативе. МТС БанкДинамика места интернте-банка год к году. новый участникОценки по шкале от 0 до 100 баллов. 41,3

-

11Для исследования были выбраны 10 банков: топ-50 по объему средств на счетах бизнеса, самые популярные по количеству поисковых запросов в Яндексе вида «счет ИП *название банка» и топ-3 рейтинга 2024 года. Один банк присоединился по собственной инициативе. РоссельхозбанкДинамика места интернте-банка год к году. ▼1Оценки по шкале от 0 до 100 баллов. 33

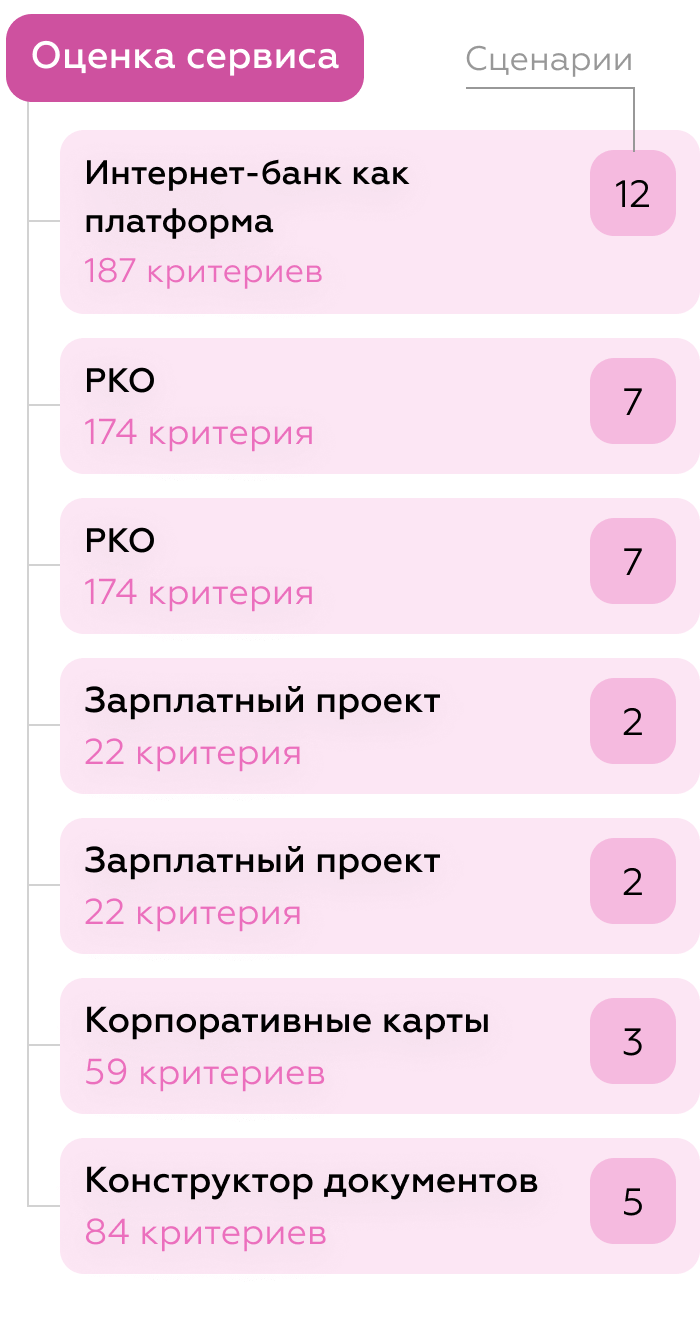

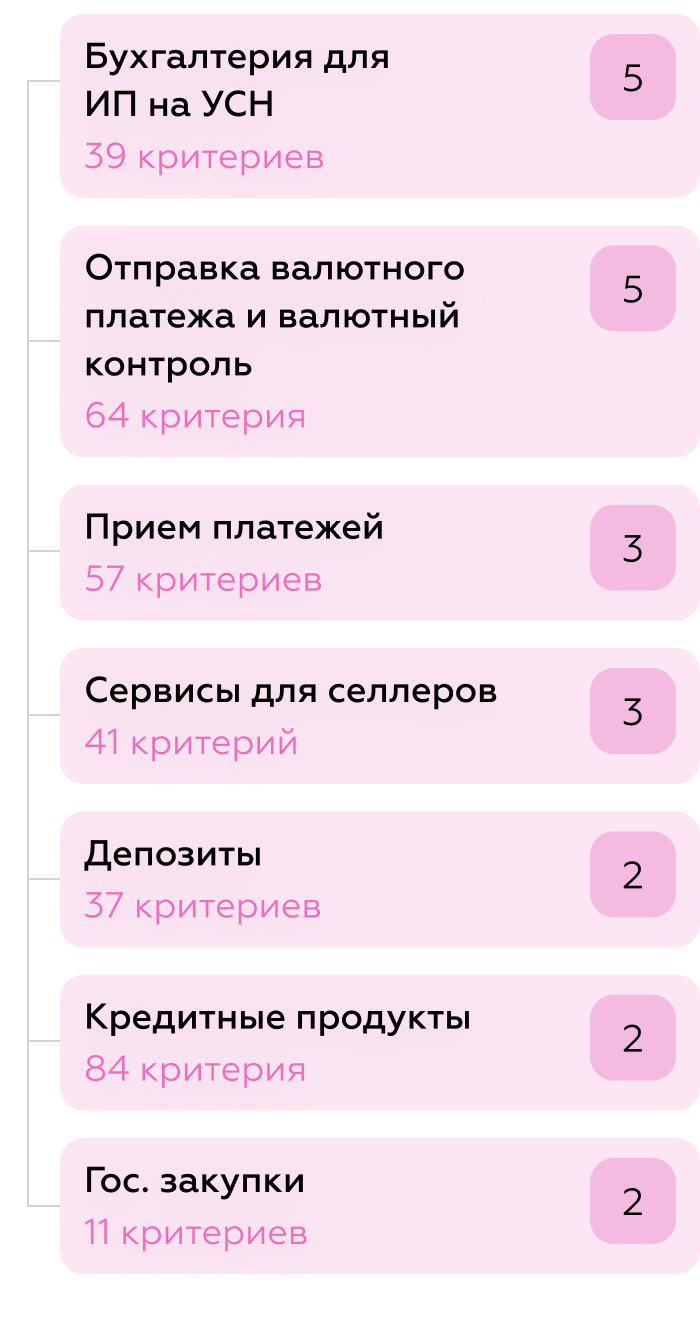

Оценка в рейтинге отражает уровень качества пользовательского опыта в интернет-банках для малого и микробизнеса по системе оценки Markswebb. Она включает в себя 53 сценария и 859 критериев, которые описывают удобство и функциональность интерфейсов.

В исследовании Business Internet Banking Rank 2025 оценивались версии интернет-банков, актуальные на 20 октября 2025 года.

В интернет-банках ПСБ и Альфа-Банка базовые, отраслевые и небанковские сервисы реализованы на уровне best-service. ПСБ лидирует в пяти блоках, Альфа — в семи, при этом вторые места в ряде направлений занимают другие банки.

Оба банка предлагают лучший функционал заказа наличных: онлайн-заказ с просмотром всех заявок и шаблонов, отображением остатка по счёту, сроков, комиссии и номиналов, выбором получателя и отделения на карте, просмотром времени работы кассы и возможностью доставки наличных на объект. Альфа дополнительно развивает самоинкассацию и даёт больше всего опций по управлению кодами.

Корпоративные карты у лидеров реализованы глубже, чем в других кластерах: можно менять условия по предодобренным кредитным картам, видеть расширенные параметры (грейс-период, ставка, дата минимального платежа) и гибко управлять картами.

По документообороту оба банка обеспечивают полный цикл: создание, работа с уже сформированными документами, их связь между собой, обмен с банком и контрагентами, управление справками.

В госзакупках Альфа-Банк дает законченный сценарий: оформление заявки на банковскую гарантию, расчёт комиссии, подсказки к сложным полям, просмотр действующих гарантий и поиск тендеров как по ссылке на ЕИС, так и внутри интерфейса. Плюс обучающие материалы и сопровождение специалистов.

В этих сервисах базовая функциональность выходит за рамки must-have: фокус смещён на расширенные пользовательские сценарии и дополнительные сервисы для бизнеса.

Внутри кластера заметна неоднородность: банки показывают разную глубину реализации по отдельным направлениям. В одних сервисах отдельные игроки приближаются к уровню цифровых лидеров, но при этом могут проседать в других.

- Точка — самый сбалансированный участник кластера: держит высокий уровень по всем сервисам и показывает лучшие практики внедрения AI в пользовательские сценарии, формируя тренд в этом направлении.

- СберБанк демонстрирует всесторонне развитые сервисы для приёма платежей (Касса, СБП, ТЭ, ИЭ).

- ВТБ выделяется лучшим ВЭД в кластере и лучшим процессом онбординга при первом входе.

- Т-Банк предлагает лучший сервис онлайн-бухгалтерии в рамках этого кластера.

Этот кластер объединяет интернет-банки, которые в первую очередь закрывают базовые сценарии вокруг расчётного счёта. Расширенные сценарии постепенно появляются, но фокус по-прежнему на доработке must-have функционала.

Банки этого уровня уже:

- предоставляют круглосуточную консультацию в чате;

- обеспечивают удобное управление расчётным счётом и связанными продуктами;

- позволяют онлайн открывать дополнительные продукты без визита в офис: эквайринг, дополнительные счета, карты, депозиты и кредиты.

При этом у каждого есть свои сильные стороны:

- У МТС Банка единственного в этом кластере реализовано ведение бухгалтерии прямо внутри интернет-банка.

- В Банке Уралсиб проработан личный кабинет управления торговым эквайрингом.

- У Газпромбанка и Совкомбанка представлены сервисы проверки рисков.

Задача банков с широкой линейкой (40+ сервисов в ИБ) — довести весь must-have функционал до 100% уровня, а затем инвестировать в nice-to-have.

Банкам с меньшим набором сервисов важно углубить уже реализованные сценарии, фокусируясь на best-service. Приоритет — улучшать оцифрованные процессы.

Для интернет-банков с небольшой продуктовой ключевое — осознанный выбор новых продуктов и опора на опыт конкурентов, которые уже прошли путь масштабирования.

Все описанные выше выводы получены по результатам исследования 11 интернет-банков. При отборе участников для нас было важно сформировать репрезентативную картину рынка, поэтому в выборку вошли наиболее технологически развитые банки и лидеры по объёму портфеля компаний малого и микробизнеса.

Мы анализировали версии интернет-банков, актуальные на 20 октября; изменения, внедрённые после этой даты, в исследовании не учтены.

- Банки, продемонстрировавшие лучший клиентский опыт (уровень ТОП-3) в интернет-банках по результатам нашего рейтинга прошлого года.

- Крупнейшие банки по объёму средств на счетах предприятий и организаций. Банки, наиболее популярные по запросам в Яндексе вида «название банка счёт ИП».

- Любой банк мог присоединиться к исследованию по собственной инициативе. Такой формат участия не даёт никаких преимуществ при оценке сервиса, кроме возможности отказаться от публикации в итоговом рейтинге. В этом году один интернет-банк принял участие по собственной инициативе и согласился на публикацию.

Формируем среду, максимально близкую к реальной

Во всех банках открываем счета и продукты, зачисляем средства и проводим все виды операций: создаем и подписываем документы, заводим контрагентов, совершаем несколько операций с валютой. Так мы создаем среду, в которой можно исследовать задачи в условиях, приближенных к ситуациям реального бизнеса.

В каждом сервисе мы проходим 53 пользовательских сценария и заполняем чек-лист из 859 критериев. Фиксируем лучшие практики, точки роста, особенности и преимущества реализаций.

Проводим серию интервью

С продуктовыми командами мобильных банков проверяем гипотезы исследования, узнаем, как они реализуют управление продуктами в цифровых каналах и в каких решениях видят преимущества.

В сентябре-окрябре мы провели 10 глубинных интервью с предпринимателями и бухгалтерами, 7 экспертными с руководителями уровня CPO интернет-банка или директорами по развитию.

Анализируем данные и рассчитываем рейтинг

Экспертно определяем вес критериев, отражающий важность задачи для пользователя. Сумма критериев, умноженная на их веса, определяет оценку участников в рейтингах эффективности интернет-банков — насколько полно и удобно они позволяют решать задачи управления финансами бизнеса.

Отдельно рассчитываем оценки интернет-банков по каждому продукту —цифры и их интерпретация доступны в полном отчете, тогда как интегральные рейтинги эффективности будут публичными.

в отдельном материале на vc.ru

- Почему критериев качества цифрового сервиса — сотни, и откуда они берутся?

- Зачем и о чем мы общаемся с продуктовыми командами?

- Как User Stories помогают описать требования, реальный путь и ожидания пользователя, а Jobs to Be Done — их цели?

- Почему моделирование клиентских сценариев дает объективную оценку качества?

- Как именно рассчитываются оценки интернет-банков в рейтингах цифрового опыта?

- Что такое «критичность функционала» и как она влияет на оценку?

- Какую роль играют юзабилити-тесты и мнение пользователей?

- Как можно управлять качеством сервиса через отдельные «атомы» оценки?

-

Что это такое

PDF-файл на 300+ страниц с детальным анализом ниши. Поможет понять, кто за счет чего лидирует и отстает, как рынок решает разные задачи.

-

Что включает

- Рейтинг интернет-банков и его интерпретация.

- Аналитика и рейтинги по ключевым продуктам для бизнеса в интернет-банке.

- Сравнительные таблицы и оценки по блокам задач.

- Изменения в потребностях аудитории и трендах.

- Типичные проблемы сервисов с аргументацией.

- Лучшие практики и референсы.

-

Чем полезен бизнесу

- Сэкономит ресурсы на самостоятельный гэп-анализ и время на внедрение изменений.

- Повысит качество решений команды.

-

Что это такое

Обследование сервиса по методике Business Internet Banking Rank 2024, по итогу которого вы получаете PDF-файл с персональными рекомендациями.

-

Что включает

- Рекомендации по развитию сервиса.

- Помощь в создании бэклога.

-

Чем полезен бизнесу

- Покажет сильные и слабые стороны цифрового сервиса.

- Поможет расставить приоритеты и актуализировать бэклог.

-

Что это такое

Поддержка на пути к лидерству или укреплению текущей позиции. После аудита мы помогаем заказчику формировать бэклог и далее делим ответственность за результат.

-

Что включает

- Персональные рекомендации по развитию, адаптация под цели и ограничения заказчика.

- Помощь в создании бэклога.

- Консультации по внедрению рекомендаций. Корректировка бэклога при необходимости.

- Микроаудиты макетов и трекинг изменений.

-

Чем полезен бизнесу

- Сократит время на анализ и принятие решений.

- Поможет расставить приоритеты и актуализировать бэклог.

- Быстро выведет на уровень цифровых лидеров.